- 年末調整で生命保険料控除を賢く適用するためのポイント&生命保険料控除の基本を解説。

- 生命保険料控除を適用するための給与所得者の保険料控除申告書の書き方を紹介。

- 筆者の実務経験上、夫婦共働きに多いもったいない事例を紹介。

もったいない事例から学ぶ!共働き夫婦向け・年末調整の生命保険料控除で賢く節税する方法まとめ

公開日:2019年10月11日

この記事のポイント

年末調整で生命保険料控除の適用を受けるためには、毎年秋ごろになると、加入している保険会社から郵送で送られてくる生命保険料控除証明書を添付し、給与所得者の保険料控除申告書と呼ばれる書類に必要事項を記入して勤務先に提出する必要があります。

通常、生命保険料控除は、基本的に何かしらの生命保険に加入している方が適用を受けることができる所得控除であり、多くの方にとって馴染み深いものであると思われますが、筆者の実務経験上、賢く活用できていない場合も多く目にします。

そこで本記事では、年末調整で生命保険料控除を賢く適用するためのポイントを紹介し、併せて、夫婦共働きに多いもったいない事例も紹介します。

年末調整と生命保険料控除の基本的なポイント

年末調整で生命保険料控除を賢く適用するためのポイントを知るためには、まず、生命保険料控除の基本的なポイントを知っておくことが大切です。

ここで紹介する生命保険料控除の基本的なポイントは、すでに多くの皆さまがご存知のことも多いと思いますが、再確認といった意味合いも含めて目通しいただければと思います。

生命保険料控除は、新制度と旧制度の2つに分けられる

生命保険料控除は、保険契約をした時期が、平成24年1月1日以後なのか、平成23年12月31日以前なのかによって、新制度なのか旧制度なのかに分けられ、生命保険料控除の金額が異なる特徴があります。

新制度(平成24年1月1日以後の保険契約)

| 1年間の支払保険料 | 生命保険料控除金額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

旧制度(平成23年12月31日以前の保険契約)

| 1年間の支払保険料 | 生命保険料控除金額 |

|---|---|

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

新制度の生命保険料控除は3種類、旧制度の生命保険料控除は2種類

新制度の生命保険料控除は、大きく、一般用、介護医療用、個人年金用といった3種類に分けられ、旧制度の生命保険料控除は、大きく一般用と個人年金用の2種類に分けられる特徴があります。

また、1つの種類ごとに、先に紹介した計算式にあてはめた生命保険料控除が適用されることになるため、新制度では、最大で120,000円の生命保険料控除が適用でき、旧制度では、最大で100,000円の生命保険料控除が適用できます。

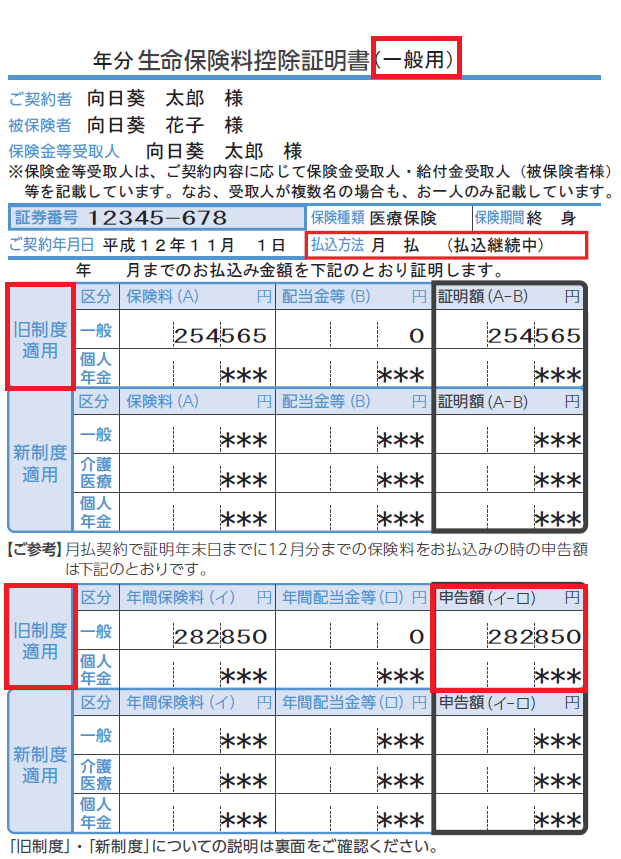

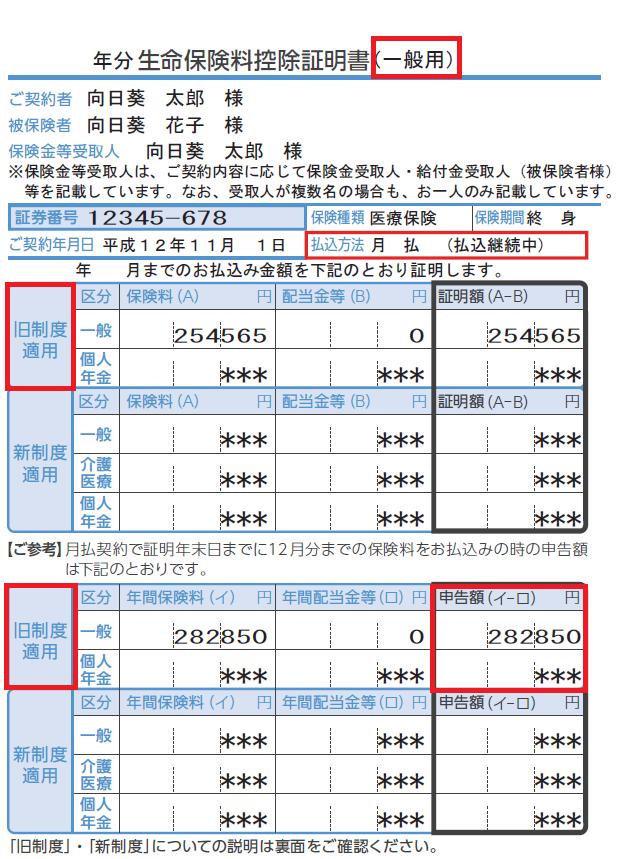

ちなみに、支払った生命保険料が、どちらの制度で、どの生命保険料控除の対象となるかわからないといった方もおられると思いますが、こちらにつきましては、保険会社などから送られてくる生命保険料控除証明書に必ず記載されておりますので、それを見ることによって確認することができます。

以下、制度の確認の仕方になります。

出典:損保ジャパン日本興亜ひまわり生命 生命保険料控除証明書【見本】

生命保険料控除証明書は、それぞれの保険会社によって書式が異なりますが、旧制度と新制度といった文言が必ず記載されているほか、一般用、介護医療用、個人年金用といった文言も必ず記載されています。

上記イメージ図の場合ですと、旧制度の欄に支払った保険料の金額が記載されているため、旧制度の対象となる生命保険契約であることがわかります。

また、一般用という文言が記載されていることから、この保険契約は旧制度で一般用の生命保険料控除が対象になると判断することができます。

仮に、上記の保険契約のみである場合、1年間に支払った保険料は、282,850円(申告額)となるため、以下の表にあてはめますと、生命保険料控除は、50,000円となります。

旧制度(平成23年12月31日以前の保険契約)

| 1年間の支払保険料 | 生命保険料控除金額 |

|---|---|

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

生命保険料控除を適用するための給与所得者の保険料控除申告書の書き方

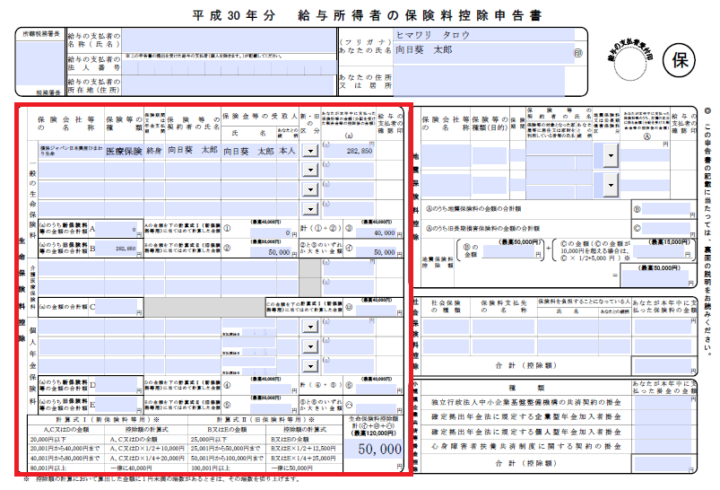

冒頭でもお伝えしましたように、年末調整で生命保険料控除の適用を受けるためには、保険会社から送られてくる生命保険料控除証明書を添付し、給与所得者の保険料控除申告書と呼ばれる書類に必要事項を記入して勤務先に提出する必要があります。

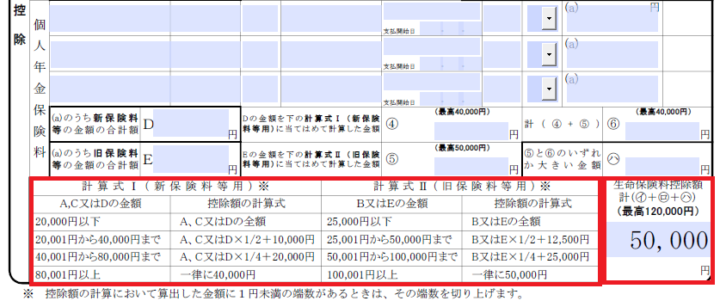

ここでは、一例として、先に紹介した生命保険料控除証明書を実際に、給与所得者の保険料控除申告書へ記入したものを流れに沿って紹介します。

給与所得者の保険料控除申告書と生命保険料控除証明書を用意する

はじめに、勤務先から渡された給与所得者の保険料控除申告書と加入している保険会社から届いたすべての生命保険料控除証明書を用意します。

紹介する例は、1枚のみですが、すべての生命保険料控除証明書を用意しておきましょう。

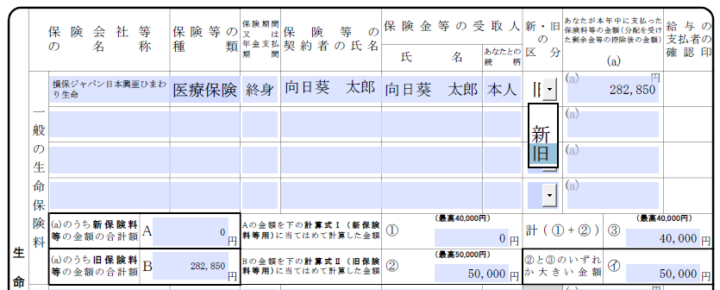

生命保険料控除証明書を見ながら給与所得者の保険料控除申告書へ記入する

赤枠の部分が、生命保険料控除の適用を受けるために記入する欄となります。

向日葵太郎さんの加入している生命保険は、旧制度の一般用に該当しますので、一般の生命保険料の欄に記入します。

なお、保険会社等の名称や保険等の種類は、生命保険料控除証明書に記載されておりますので、その通りに記入することで足ります。

生命保険料控除の計算式も記載されているため、すでに紹介した新制度なのか旧制度なのかを確認し、一般用、介護医療用、個人年金用を確認できれば、後は、それぞれの欄に同じように記入することで作成が簡単にできます。

共働き夫婦に多い、年末調整の生命保険料控除におけるもったいない事例

生命保険料控除は、多くの皆さまにとって馴染み深い所得控除ですが、その一方で、賢く生命保険料控除を適用できていないケースが見受けられます。

ここでは、筆者個人の実務経験によるものとなりますが、平成30年中に実際にあった相談事例の中から、生命保険料控除を賢く適用できていなかった2つの事例を紹介させていただきます。

①保険契約者の名義のまま生命保険料控除を適用していた

やはり今年もありました、というのが筆者の率直な感想なのですが、筆者は、独立系FPという職業柄、ライフプランニングの相談などでお客様の源泉徴収票や加入している保険証券の内容を見ることがあります。

この時、これらの情報から生命保険料控除を賢く適用できていないことが簡単に確認できるのですが、受け取った生命保険料控除証明書を保険契約者の名義のまま適用することによって、世帯全体で節税できていない場合が多く見受けられます。

たとえば、2人の子供に対する学資保険に加入していて、それぞれ1年間で150,000円ずつ学資保険料を支払っていたとします。(わかりやすくするために、学資保険のみに加入しているものとします)

この時、夫婦共働きで、かつ、保険契約者が夫、いずれの学資保険も新制度であった場合の生命保険料控除は、以下のように適用している場合が多く見受けられます。

| 比較内容 | 夫 | 妻 |

|---|---|---|

| 1年間の支払保険料 | 300,000円 | - |

| 生命保険料控除(一般用) | 40,000円 | - |

仮に、夫婦共働きである場合、せっかく妻も生命保険料控除を適用できるのにも関わらず、保険契約者でなければならないと勘違いしていて、賢く生命保険料控除を適用できないのは、非常にもったいないことです。

夫が支払った学資保険の生命保険料控除について、妻も適用を受けられる根拠

なお、夫が支払った学資保険の生命保険料控除について、妻も適用を受けられる根拠は、以下、国税庁が回答している通りです。

【照会要旨】

当社の従業員Aは、妻Bが契約者となっている生命保険の保険料を支払ったとして、妻B名義の生命保険料控除証明書を添付した保険料控除申告書を提出してきました。

当社で年末調整を行う際に、その保険料を生命保険料控除の対象としてよいでしょうか。なお、その生命保険の被保険者及び満期保険金の受取人はB、死亡保険金の受取人はAとなっています。

【回答要旨】

Aがその保険料を支払ったことを明らかにした場合は、生命保険料控除の対象として差し支えありません。生命保険料控除は、居住者が一定の生命保険契約等に係る保険料又は掛金を支払った場合に総所得金額等から控除することができます(所得税法第76条第1項)。

この生命保険契約等については、その保険金等の受取人の全てがその保険料等の払込みをする者又はその配偶者その他の親族(個人年金保険契約等である場合は、払込みをする者又はその配偶者)でなければなりませんが、必ずしも払込みをする者が保険契約者である必要はありません(所得税法第76条第5項、第8項)。

したがって、保険契約者が保険料を支払うのが通例ですが、契約者の夫であるAが支払ったことを明らかにした場合には、Aの生命保険料控除の対象となります。

通常、1つの保険契約に対して1つの生命保険料控除証明書が発行されるため、2人の子供の学資保険に対する生命保険料控除もそれぞれ1枚ずつになります。

したがって、以下のように割り振りして生命保険料控除を適用したとしても、国税庁は差し支えないとしています。

| 比較内容 | 夫 | 妻 |

|---|---|---|

| 1年間の支払保険料 | 150,000円 | 150,000円 |

| 生命保険料控除(一般用) | 40,000円 | 40,000円 |

世帯全体で加入している生命保険を賢く割り振りすることによって、節税対策となることに加え、配偶者は、保険契約者でなくても生命保険料控除が適用できる点も押さえておきたいポイントと言えます。

②新制度と旧制度のどちらも対象になっているのにも関わらず、新制度のみ適用

新制度と旧制度では、生命保険料控除の対象金額が異なりますが、新制度では、1年間に100,000円を超えて生命保険料を支払った場合、一律50,000円の生命保険料控除が適用でき、旧制度では、1年間に80,000円を超えて生命保険料を支払った場合、一律40,000円の生命保険料控除が適用されます。

仮に、新制度と旧制度でいずれも100,000円を超えて生命保険料を支払った場合は、合わせて90,000円(新制度40,000円+旧制度50,000円)とはならず、いずれか大きい方の生命保険料控除が適用されます。

そのため、このような場合ですと、旧制度の生命保険料控除は確実に適用されるようにしておく必要があるのですが、実際の相談事例において、なぜか、旧制度の生命保険料控除を適用せずに、新制度のみを適用しているケースがありました。

仮に、旧制度の一般用や個人年金用の生命保険料控除が適用できる場合には、新制度よりも優先して適用するように心掛けておきたいものです。

共働き夫婦向け・年末調整の生命保険料控除に関するまとめ

年末調整で生命保険料控除を賢く適用するためのポイントについて、実際にあった相談事例を紹介しながらポイントを解説させていただきました。

生命保険料控除は、実際に適用される所得控除の上限金額が大きいとは言えないものの、さまざまな種類の生命保険に加入している方が多いことを踏まえますと、賢く適用するための工夫は、極めて大切になります。

夫婦共働きの場合や多くの種類の生命保険へ加入されている方は、本記事をきっかけに、一度、ご自身が適用している生命保険料控除が無駄なく適用されているのか確認されてみることをおすすめします。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。