- 一般的に投資信託の利回りは分配金利回りを指すことが多い

- 資産形成においては、利回りよりも「期待リターン」が重要

- 投資信託の利回りランキングは無視して良い

【図解】投資信託の利回りの誤解。30%越えを狙うのは大間違い!

公開日:2019年4月12日

この記事のポイント

本記事では、投資信託の利回りについて、初心者の方にも直感的にわかりやすい図解を交えながらやさしく解説します。

しばしば個人投資家は「分配金の利回りが高い投資信託が欲しい」と考えたり「投資信託の利回りランキングからファンドを選択する」という行為をしがちです。

しかし、それらは合理的な投資から遠ざかることになる行為です。なぜでしょうか。詳しく見てみましょう。

なお、株式投資の利回りが気になるという方はこちらをご覧ください。

投資信託の利回りとは?

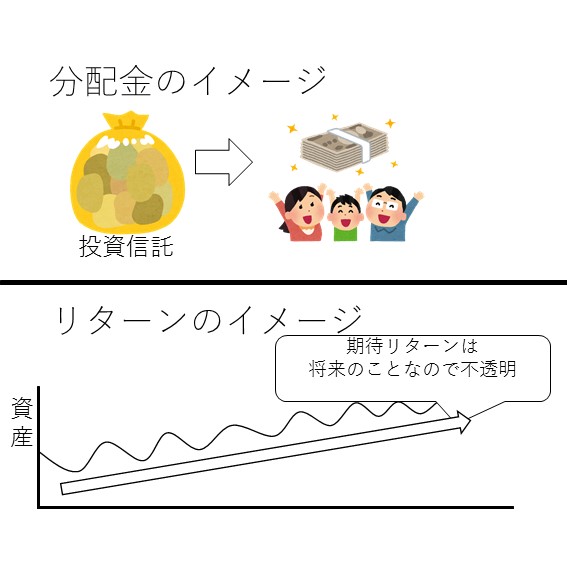

投資信託の利回りとはなんのことでしょうか。それは、「分配金の利回り」を指すことがあります。

分配金:平たく言うと、投資信託から受け取れるお金のこと。ただ、自分のお金が返ってくるだけの元本払戻金(特別分配金)も分配金なので注意が必要。

そのため、多くの投資家は分配金の利回りが高い(多い)ものが良い投資信託だと誤解をしがちです。

ただ、結論から言いますと、分配金の存在は、資産運用において効率が悪い存在だと考えられます。

また、値上がりによる売却差益を含めたトータルでの見返りを「リターン」と呼ぶこともあります。この売却差益を含めた利回りが、本質的な利回りであるとも考えられます。ただ、投資信託の場合、利回りと言えば、前述のように分配金利回りを指すことの方が一般的かもしれません。

見返り:運用の世界においてはしばしばリターンと呼ばれる。リターンは過去二十年間などの平均リターンを指す場合や、これから期待できる期待リターン(期待収益率)を指す場合などがある。ただ、未来は不透明なのでリターンは「あまりあてにならない」存在だと考えられる。

※図解は筆者作成

投資信託の分配金利回りとはどんな意味なの?計算方法は?

一般的に投資信託の分配金利回りとは、一年間で得られた分配金を現在のお値段(基準価額)で割ったものを指します。一例を挙げましょう。

- Xファンドから、分配金が年間で600円出た。

- いまのXファンドの価格が1万円だ。

- 600÷10000=0.06 0.06×100=6%

この場合、Xファンドの過去一年間の分配金利回りは6%だった、ということです(税・手数料無視)。ここだけを見ると「分配金利回りが高いファンドが儲かる・良いファンド」と思い込みがちです。

分配金利回りとは、一年間で得られた分配金を現在のお値段で割ったもの。

投資信託の利回りとなる利益にはどんな種類があるの?

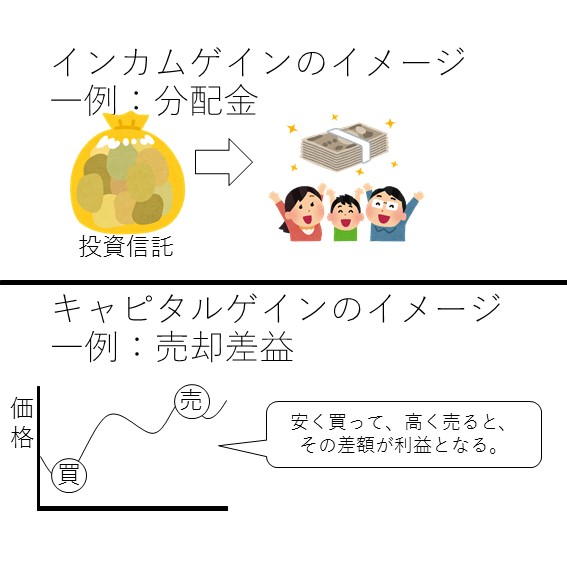

先ほど少し触れましたが、投資信託の利回りを構成しているモノには、

- インカムゲイン→保有していて得られる分配金など

- キャピタルゲイン→売却差益

があります。ここではひとまず「2種類の利益の得方があるのだな」という認識で構いません。

ちなみに、利率と利回りはどう違うの?

利率と利回りの違いは以下のような内容です。※図表は筆者作成

| 内容 | 一例 | |

|---|---|---|

| 利率 | 一般的に1年間での元金に対する利息の割合のこと | 1年間、1万円を銀行に預けて100円利子が付けば、利率は1% |

| 利回り | 一般的に1年間での利息も含めた年間収益の割合のこと | 投資信託を1万円で買って、100円分配金を受け取り、1年後に9900円に値下がりした時に売却したら、トータルではプラスマイナスゼロ。利回りは0% |

利回りは、投資信託のように、お値段(基準価額)が変わるものに用いられます。気を付けたいのは、価格変動リスクのある投資信託の利回りとは、あらかじめ確定しているものではなく、未来においては不透明だということです。

投資信託の分配金利回りはどのくらいが良いの?見方の目安を教えて!

それでは、投資信託での分配金利回りはどのくらいが良いのでしょうか。分配金ランキングなどを見ますと、高いもので利回り40%や30%というものがあります。または、10%台のものもあります。どれが適切でしょうか?

見方の目安をズバリ言いますと、「分配金利回りがあるものはすべて無視してかまわない」です。

分配金利回りはゼロが効率が良いと考えられる。分配金利回りランキングはすべて無視してかまわない。

なぜ分配金の利回りがゼロの方がいいのか?投資信託の利回りの誤解。分配金の仕組みはどうなっているの?

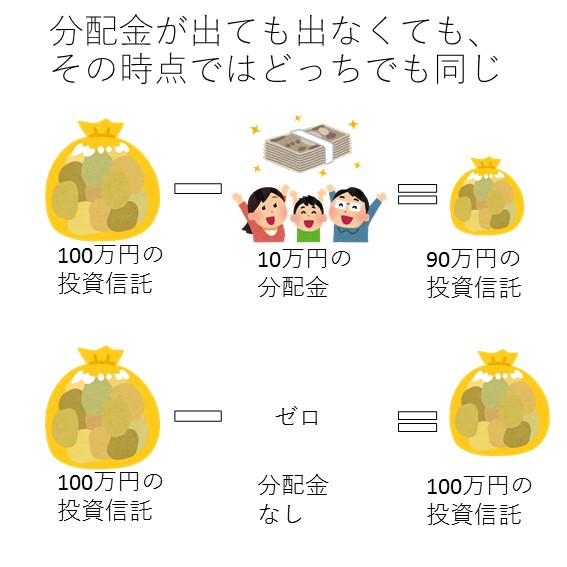

分配金の仕組みはどのようになっているのでしょうか?初心者の方イメージしていただきたいのは、「良くも悪くも、分配金は投資信託の中から出る」ということです。図で言うと、袋(基準価額)の中から分配金が出てきています。

上段の絵のように、分配金が出ると、投資信託自体のお金が小さくなります、(当然ですが)。ただ、分配金を10万円受け取っているので、総額は100のままです。

下段の絵のように、分配金がない場合は、総額が100のままです。

つまり、分配金をもらっても、もらわなくても、その時点のお金の総額は、同じです(より正確に言うと、利益である分配金をもらうと税金がかかるので、分配金をもらう方が、より損です)。

ここだけを見ても、分配金には意味がないことがわかります。また、分配金の利回りが高い方が良い、というのも誤解であることがわかります。

投資信託の利回りが高いということは、それだけたくさん投資信託がしぼみやすい、ということ。また、分配金をもらっても、もらわなくても、お金の総和は変わっていない(税引き後は分配金をもらった方が損になる)。つまり、合理的な複利効果(雪だるま式)が発揮されにくく、不利になりやすい。

投資信託の利回り 毎月多くの分配金がもらえる方が良い?

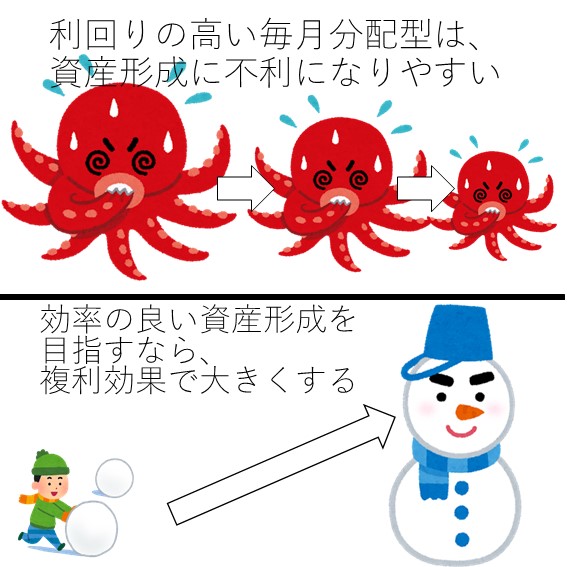

また、投資信託利回りランキングなどを見た場合、上位を占めるのは、毎月分配型と呼ばれる投資信託です。こちらは文字通り「毎月」分配金がもらえます。

しかし、毎月利益が出る投資信託など存在しません。運用成果は基本的に景気次第だからです。

そのため、利益が出ないときは、自分の身を切って分配金を出さないといけません(特別分配金などと呼ばれます)。

ザックリ言うと、自分の出したお金を「特別分配金(元本払戻金)」と称して受け取ることになります。

もちろんコストがかかりますから、高い手数料を支払いながら、銀行のATMでお金を引き出しているようなものです。非常に効率の悪い行為です。

このように、毎月分配型は、タコがおなかを減らして、自分の足を食べてしまうようなタイプの投資信託です。次第に、タコ(お金)は小さくなりやすくなります。

利回りの高い毎月分配型は、次第に元本が小さくなっていきやすいので、長期での資産形成において不利になりやすい。

※投資信託の分配金について、より詳しくお知りになりたい方はこちらの関連記事をご覧いただければ幸いです。

利回りの高い投資信託の注意点 利益である分配金には税金がかかる

こちらも先ほど少し触れましたが、利益である分配金(普通分配金)には、税金がかかります。

そのため、分配金のある投資信託と、分配金のない投資信託(内部で再投資される)ものを比べると、同じ中身であれば、分配金がないほうが有利になります。

つまり、分配金の利回りの高い投資信託よりも、分配金がないほうが良い、ということです。

再投資による複利効果を最大限に発揮するのにも、分配金を受け取る方が不利になる。

そうはいっても、投資信託の分配金は、利回りが高い方がうれしいんですけど・・・?

このように説明しても、多くの人は「分配金があるものが欲しい」という「感情」が捨てきれません。それが「普通(ノーマル)」かもしれません。人には双曲割引というクセがあります。

双曲割引とは:行動経済学などの用語。遠い未来にもらえる大きなお金より、先にもらえる少ないお金の方がより重いように感じてしまうなどの、人間のクセのようなもの。身近な例で言うと、ダイエットをした方がトータルでは良いのだが、目先のケーキの誘惑には勝てない、というもの。

ザックリ言うと、目先の利益が大きく見えて、将来の大きなお金が魅力的に見えない、という人類共通のクセのようなものです。

そのため、理論上は無分配型がお金を大きくするのには向いているのですが、しばしば人は自らが不利になるような分配金の高いものを選びがちです。

投資信託の利回りに対する合理的な考え方

結論を先に言いますと、分配金利回りと売却差益を分けて考えないことが重要です。

前述の双曲割引が私たち人間にはありますので、ついつい分配金利回りに目が行きがちです。しかし、大切なのは、いかに合理的にお金を増やせるように考えるか、ではないでしょうか。

目先の分配金を受け取らずに、複利効果を活かして、お金を大きくしてから売却し、トータルでお金を大きくすることが重要だと考えられます。

投資信託の利回りってどう考えたらいいの?

まずそもそも、投資信託の利回りはあてになりません。

未来の分配金の利回りもあてになりません。平たく言うと、いくらカタログなどに利回りや期待リターンがX%と書いてあっても「あてにならない」ということです。

以下、よくある誤解や質問について、見てみましょう。

投資信託 利回りが高いおすすめファンドはなんですか?

トータルでのリターンが高い投資信託とは、基本的にハイリスクの株式主体の投資信託になると、理論上は考えられます。

それは、投資の世界では、リスクとリターンはおおむね比例する、と考えられるからです。つまり、ハイリスク・ハイリターンという関係です。

毎月分配型などの利回りの高い投資信託では、債券主体であることが多いです。しかし、債券主体では、一般的に株式よりもローリスクです。そのため、長期間投資を行っても、思うようなリターンがついてこない可能性があります。

株式主体の投資信託を保有しても、将来的なリターン(または利回り)がいくらになるかはわかりません。ただ、お金の増やし方においては、できるだけ大きく増える場所に「お金を置く」のが合理的だと考えられます。

投資信託って利回りランキング以外の、運用成績ランキング上位を買えばいいですよね?

残念ながら、去年運用成績の良かったファンドが、「将来も運用成績が良い」という相関性はありません。

大げさなことを言うと、去年運用成績が一位だったファンドが良い、ということがお金の世界ではありません。

また反対に、去年運用成績が悪かったファンドが、今年も悪い、ということも言えません。

そして、誠に残念ですが、今年運用成績が良いファンドを事前に見つける方法は誰にもわかりません。

つまり、過去のランキングや成績は将来を判断するうえで材料にならないのです。

私たちができるのは、手数料の安いファンドを選んで保有することくらいです。

※手数料について、詳しくお知りになりたい方は、下記の関連記事をご覧いただければ幸いです。

投資信託の利回りについてまとめ

- 一般的に投資信託の利回りは分配金利回りを指すことが多い

- 資産形成においては、利回りよりも「期待リターン」が重要

- 投資信託の利回りランキングは無視して良い

今回は、投資信託の利回りについて、考察しました。

まとめます。

分配金の利回りに固執すると、本来の合理的な投資から離れやすくなります。投資信託の分配金は、「ない」方がより効率の良い資産形成になります。また、投資信託の利回りランキングもあてになりません。

投資信託での資産形成において重要なのは、(非常に退屈ですが)長期×積み立て×分散投資です。分配金利回りの高い(多い)投資信託は一見すると魅力的です。しかし、資産運用の専門家は誰も自分では買わないのではないか、ということを考えるきっかけになれば幸いです。

投資信託を始めるならSBI証券がおすすめ!

投資信託を始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、一番のおすすめはSBI証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。

SBI証券口座開設はこちら