- 投資信託の期待リターンは株式主体の場合、5~6%程度が期待される。

- 債券主体の投資信託は効率が悪いので持たなくてもいい。

- 国内債券の投資信託は低金利時代のいまは持つ必要性がない。

投資信託はどれだけ儲かるのか?仕組みや設け率をFPが解説!

公開日:2019年6月28日

この記事のポイント

本記事では、投資信託を行うと長期でどれくらい儲かるのか?についてお話します。

特に、年金積立金管理運用独立行政法人が想定している期待リターンをもとに 、投資信託での各資産クラスにおける長期的なリターンについて考察します。

目次

《投資信託での儲け方》一体、どれくらい儲かるの?

最初に結論を申しますと、長期的に見て投資信託で儲かる利回り(儲け率)は、ハイリターンの株式主体の投資信託で年率にして「無リスク金利(国債など)+5~6%程度」だと考えられます。

これは資産運用の世界では期待収益率と呼ばれます。

株式の期待収益率=無リスク金利(国債などの安全資産の金利)+投資家の要求リターン5~6% 長期的に見るとこの程度ではないかと考えられる。

これはつまり、「リスク(値動きの幅)のある投資をするのなら、それなりにリターンがないとイヤだ!」と世界中の投資家・市場が考えているという前提です。

その為、投資信託での儲け(儲け率)も長期で見ると、良くて無リスク金利+5~6%程度ではないかと思われます。

もちろんこれはハイリスク・ハイリターンの株式主体の投資信託での場合です。

投資信託の実質的な運用成果=運用成果-コスト そのため、コストは低い方が良い

投資信託での儲け方の仕組み

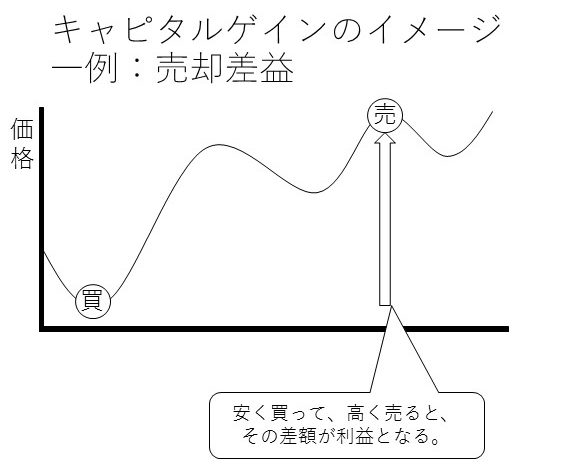

投資信託で利益を上げるためには、保有している間に入ってくる分配金と売却差益があります。

ただ、こちらも結論から言うと、分配金は出ない方がよりお金を大きくすることには適していると考えられます。

分配金と売却差益は「同じお金」として考えるのが合理的です。

- 分配金(インカムゲイン)・・・投資信託を保有していると投資家が受け取ることができるお金

- 売却差益(キャピタルゲイン)・・・基本的に安く買って高く売ることで利益を得られる(積み立て投資でも一括投資でも、変わらない)

分配金の利回りの割合の高い投資信託を保有するのは危険?

投資信託の利回りに対する多くの初心者がはまってしまう間違った考え方と、正しい考え方については下記の記事に詳細が記してあります。ご興味ある方はご一読いただければ幸いです。

年金機構の想定期待リターンを見てみる

それでは、より具体的にどのような投資信託を買ったら、どのくらいの利回りが期待できるのかを考察してみましょう。

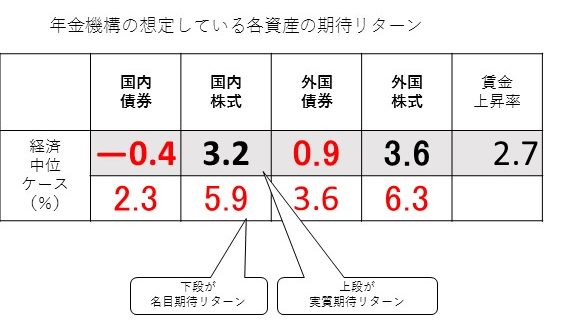

ここでは「年金積立金管理運用独立行政法人 基本ポートフォリオの定期検証について」を参考に見てみます。

※図表は筆者作成

上記のようになっています。これは過去の平均リターンではなく、将来の期待リターンを年金積立金管理運用独立行政法人が想定しているものです。

期待リターン:未来の株価などは未来の出来事で変わるので、あやふやなもの。投資でのリターンは確約されておらず、このくらいではないか、という期待リターンを指す。

ただ、これはあくまでも期待リターンであって、現実的にはあまりあてになりません。

たとえば、バブル絶頂期に買った場合と、バブル崩壊後に買った場合であれば、同じ国内株式で同じ投資信託を購入しても、実質リターンはまったく異なるものとなるでしょう。

年金機構の想定している期待リターンはどれくらい?

本記事では賃金上昇率を引く前の名目期待リターンに着目します。

| 国内債券 | 国内株式 | 外国債券 | 外国株式 | |

| 想定期待リターン | 2.3% | 5.9% | 3.6% | 6.3% |

上記が年金積立金管理運用独立行政法人が想定している期待リターンです。あまりあてにはできませんが、長期で保有したらこのくらいのリターンが期待できるのではないか、というものです。

国内株式5.9%と外国株式6.3%という数字は非常に高い数値だと筆者は考えます。この程度の利回りを長期で得られることができれば儲け率としては非常に良い、という数字です。

また、一般的に考えられる投資家の要求リターン5~6%内にもおおむね収まっており、ある意味現実的でもあると思います。

一方、国内債券の期待リターンについては非現実的かもしれません。それについては後述します。

合理的な投資対象は、市場の平均に連動することを目標とするインデックス型投資信託

それでは、どのようにすればこのように高い利回りを得ることができるのでしょうか。それは、国内株式・外国株式などの市場平均と連動することを目指すインデックス型投資信託を保有することが重要です。

インデックス型投資信託:いわゆる市場平均に連動することを目指す投資信託。アクティブ型と呼ばれる投資信託の平均がインデックス型になる。さらにコストが低いので、有利なのはインデックス型投資信託。

一例として、次のような指標に連動することを目指す投資信託が挙げられます。

| 資産クラス | 指標名 |

|---|---|

| 国内株式 | トピックス |

| 外国株式 | MSCIコクサイインデックス(日本除く) |

証券会社などは実際は重要ではありません。投資信託は中身が何に連動するかが重要です。投資信託の中身の指標が同一なら、コスト面に注意すれば、将来において同様の運用成果になるからです。

債券主体の投資信託は効率が悪いから持たなくてもいい?

さて、先ほどから本文内では株式の期待リターンや指標にばかり言及しています。債券は持たなくてもいいのでしょうか。

| 国内債券 | 国内株式 | 外国債券 | 外国株式 | |

| 想定期待リターン | 2.3% | 5.9% | 3.6% | 6.3% |

先ほどの想定期待リターンを見てみましょう。国内債券と外国債券の期待リターンは低く想定されています。

筆者は、「期待リターンの高い株式」が買える以上、わざわざ「期待リターンの低い債券主体の投資信託」を保有する意味はない、と考えます。

株式主体の投資信託の方が少ないお金でより大きくお金を増やせるのですから、資産運用の効率が良い、というシンプルな考え方です。

また、つみたてニーサでも債券主体の投資信託は買えません。筆者は債券の入ったバランス型の投資信託も不要だと考えます。

リスクを下げるならどうしたらいいの?

リスクを下げたいなら、単純に株式主体の投資信託の投資額を減らして安全資産の預貯金額(または個人向け国債変動10年)を増やせばよいだけです。とにかくシンプルに考え、管理する方が良いと考えます。

国内債券は買わなくてもいい?債券でリスクを下げたらいいのでは?

筆者は、特に今の時代は国内債券は不要だと考えています。

| 国内債券 | 国内株式 | 外国債券 | 外国株式 | |

| 想定期待リターン | 2.3% | 5.9% | 3.6% | 6.3% |

表ではこのように国内債券は2.3%となっています。この2.3%という想定期待リターンは長期で見て、従来の2.3%くらいが期待できるかもしれない、という考え方が元になっているものだと思います。

ただ気を付けたいのは、実際はほぼゼロに近い状態だということです。特に現在のように超低金利の時代では、金利自体に下がり幅がありません。

この状態で将来的に金利が上昇した場合には、どうなるでしょうか。この場合は、国内債券の価格が下がります。

つまり、ほとんど儲け率が期待できないのに、価格が下がるのでは資産運用の対象としては適していない、と考えています。

それなら安全資産の預貯金の方が合理的ではないでしょうか。

投資信託の儲けに関するまとめ

- 投資信託の期待リターンは株式主体の場合、5~6%程度が期待される

- 債券主体の投資信託は効率が悪いので持たなくてもいい

- 国内債券の投資信託は低金利時代のいまは持つ必要性がない

今回は、投資信託での儲けがどのくらい出るのか、ということについて考察しました。

短期的に見るとリスク(値動きの振れ幅)があるので、年間で30%上がったり25%下がったりと、激しい動きをします。リスクとはノイズでもあります。

短期的な値動きに慌てて、頻繁に売買を繰り返していては投機的な性質へとなってしまいます。

ノイズに動じることなく、長期分散積み立て投資に徹してこそ、期待リターンに近づくことができるのではないでしょうか。

本記事が読者の方の合理的な資産形成の一助になれば幸いです。

投資信託はSBI証券や楽天証券がおすすめ

投資信託を始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、おすすめはSBI証券か楽天証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手の2社です。