- これから資産運用を始める方は、外国株式を中心としたインデックスファンドで始めるのがおすすめ。

- インデックスファンドは非課税制度を利用した積立投資で投資するとよい。

- インデックスファンドはオンライン証券会社で口座開設をして買付するよい。

【投資初心者向け】おすすめのファンドを選ぶ基準をFPがわかりやすく解説!

公開日:

この記事のポイント

年金問題が近年話題になっており、現在国会でも盛んに議論が行われています。その中で、将来に備えた資産運用に関心をお持ちの方も多いのではないかと思います。

そこで今回はこれから資産運用を始めることをお考えの方向けに、資産運用をどのような商品でどのような手順で始めていけばよいのかという観点で、その基礎知識と手順について解説いたします。

目次

資産運用は投資信託で行うのがおすすめ

将来に備えた資産形成のための資産運用は、投資信託で行うのがベストです。現在は様々な新しい金融商品も登場しています。それら金融商品の方が、時流にのっており運用商品として優れているように感じられるかもしれません。それでも投資信託をおすすめする理由は以下の3点です。

理由1:投資のプロの力を借りることができる

投資信託では投資家から集めたお金をまとめて、資産運用のプロが株、債券、不動産等の金融商品で運用します。投資家としては、おおまかな商品性を理解して投資信託の選択をすれば、あとの細かい運用の部分はプロの力を借りて資産を増やしていくことができます。

理由2:リスクをコントロールしやすい

投資ではリスクをコントロールすることも必要ですが、投資信託はリスクを分散して投資しやすい金融商品です。なぜなら投資信託は複数の金融商品を組み合わせた、いわばパッケージ商品だからです。

例えば、投資信託に組み込んでいる株式を発行している個別の会社の業績が急落し株価が大幅に下落しても、他に組み合わせた金融資産にてカバーすることが可能です。

リスクの詳細は下記記事もご参照下さい。

理由3:長期・分散投資という伝統的な手法で資産運用が可能

投資信託は、長期で複数の資産に分散投資した手法に適した金融商品です。この投資は、国の年金積立金の運用でも行われている伝統的な手法です。

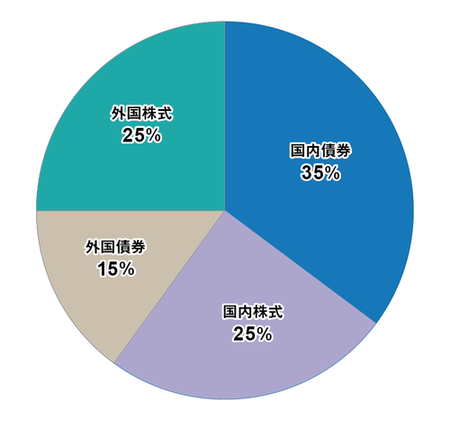

投資信託での資産運用であれば、投資初心者でもこのような手堅い資産運用が可能です。なお、国の年金積立金の運用は国内債券35%、国内株式25%、外国債券15%、外国株式25%の割合で分散投資しています。

出典:年金積立金管理運用独立行政法人(GPIF)ホームページ

どのようなタイプのファンドを選ぶとよいか?

投資信託は少なくとも5,000種類以上のものがあります。実際に証券会社のホームページを見てみると非常にたくさんの種類があり、どれ選んだらよいか判断が難しいと感じられるかもしれません。

しかし大半は類似した性質を持っているタイプであり、選別の視点を持ってスクリーニングすれば、ある程度の数まで絞ることが可能です。

投資信託の2つの運用スタイル

投資信託の運用スタイルには、大きく分けてパッシブとアクティブの2つがあります。パッシブ運用は、あるまとまった市場全体の動きを反映するように運用する手法です。アクティブ運用は、指数(や指数に採用されている銘柄)にとらわれない独自の運用を行う手法です。以下それぞれの具体例を記載します。

| パッシブ運用 | 日経平均株価、S&P500といった特定の指数と同じように値動きする運用など |

|---|---|

| アクティブ運用 | 運用担当者が何らかの視点で選定した数十社の会社の株式に絞って集中投資する運用など |

選ぶのはインデックスファンド

この点選択すべきは、パッシブ運用による資産運用を行うインデックスファンドです。

アクティブ運用は手数料が高くなります。運用のプロ視点の銘柄選択でも毎年の成功は不可能であり、高コストを吸収できるパフォーマンスを上げているアクティブ運用型ファンドは少数派です。

これは投資の本場のアメリカでも昔から言われている話です。「敗者のゲーム」という著書に詳細が掲載されているので、ご関心のある方は読んでみて下さい。

インデックスファンドのタイプを選択する

インデックスファンドは、日経平均株価、S&P500等の特定の指数に連動した値動きをするパッシブ型のファンドです。そこで、どの資産の指数に連動したタイプのインデックスファンドを選択するかを、まずは考える必要があります。

代表的な資産の種類

おおまかに分ければ、投資信託で投資する主な資産には以下の6つの種類があります。

| 投資する主な資産 | |

|---|---|

| 国内株式 | 海外株式 |

| 国内債券 | 海外債券 |

| 国内不動産 | 海外不動産 |

おすすめの金融資産

ここは結論から言うと、外国株式の指数に連動したインデックスファンドを選ぶのがおすすめです。また、資産分散の観点から特定の国ではなく様々な国に幅広く投資する外国株式がよいでしょう。

基本的に経済は、短期的に不況になる時期がありつつも、長期的には全体として成長していきます。成長したときに恩恵を受ける資産が株式ですので、長期投資を行うのであれば世界の株式の指標に連動したものを選ぶのが理に叶っています。

同タイプのインデックスファンドの選び方

どの指数に連動するインデックスファンドを選ぶか決まったら、その同種間のインデックスファンドの比較を行い具体的なファンドを1つに絞ります。そのポイントは以下の3点です。

手数料が安い

まず、インデックスファンドは手数料が低いものを選択することが大切です。手数料には、主に以下の3種類があります。

| 販売手数料 | 投資信託の購入時にかかる手数料 |

|---|---|

| 運用管理費用(信託報酬) | 投資信託の保有時にかかる手数料 |

| 信託財産留保額 | 投資信託の解約時にかかる手数料 |

運用は長期間行いますし、運用額も次第に大きくなります。それゆえに、わずかな手数料の違いが長い目で見て大きな運用成績の差につながります。

過去の運用実績がある

投資信託では理論上仕組みが優れていても実際に運用をしてみると、思ったような運用成績を上げられないタイプも少なくありません。ですので、過去の運用実績のあるもの、最低でも3年以上の運用実績のあるファンドを選ぶことが大切です。

これは特にアクティブ型のファンドを選択する際に重要ですが、インデックス型のファンドでも運用方針通りに必ず運用が行われるとは限らないので、チェックが必要でしょう。

運用資産額が比較的大きい

投資信託は、運用資産額が小さいと償還され現金化されてしまうことがあります。なぜならば、運用資産額が小さければ資産運用にかかるコストを吸収できずに赤字になってしまうからです。ですので、他のインデックスファンドと比較して明らかに運用資産額が少ないタイプは、選択しない方がよいでしょう。

候補のインデックスファンドを比較する方法

上記の3つの視点での選択は、同種間のインデックスファンドの中で相対的に優れているものを選択するという形で実行することができます。以下、具体的な比較ツールについて記載します。

運用する銘柄のスクリーニング方法

投資情報サービスのモーニングスター社のホームページにて、上記3つの視点で同種間のインデックスファンドを比較することが可能です。

- ホームページトップの右上にある「詳細条件でファンドを検索」をクリック。

- 遷移画面にてファンドの「カテゴリー」でご自身で選定した資産を選択。

- 一番下の「その他」の「運用年数」に「3」と入力。

インデックスファンドの購入タイミング

投資信託を購入するタイミングに関しては、大きく分けて2つの方法があります。

| スポット買い | 自分で決めたタイミングで一括で買う方法 |

|---|---|

| 積立投資 | あからかじめ買付金額と買付時期を決めて自動的に買付していく方法 |

この点、選択するべきは積立投資の方です。その理由は以下の通りです。

積立投資のメリット1:少額から投資可能

買付時期を分散するということは、一回の投資金額が小さくてもよいということになります。投資をこれから始める方が、いきなり大金を一括で投資するのは非常に勇気が要ります。そういう意味で、投資の実行のしやすさという点でも優れています。

具体的な金額は?

なお、積立投資の金額は多くて手取り収入の20%までが目安です。手取り収入のうち貯金に回す資産がまさに20%までと考えるのが妥当と考え、そのマックスの金額を投資に回して20%までという要領です。

詳細は下記の記事をご参照下さい。

積立投資のメリット2:「ほったらかし」での投資が可能

積立投資ではいつ投資するか、タイミングを毎回考えずに投資することができます。投資初心者の方にとっては、毎回投資のタイミングを見極めるのは非常に困難です。また、毎月一定の金額を購入することで購入金額が平均化し、割高な投資になるのを防ぐこともできます。

詳細は下記の記事もご参照下さい。

積立投資でのインデックスファンドの買い方(非課税制度の活用)

積立投資は国も推奨している投資信託の買付方法でもあり、様々な非課税制度があります。積立投資でインデックスファンドを買付する際には、この非課税制度を利用することも必須条件です。具体的には、主に以下の2つの非課税制度があります。

iDeCo

iDeCoは、毎月一定金額を積立して、あらかじめ用意された投資信託等の金融商品で自ら運用し、60歳以降に年金または一時金で受け取ることができる制度です。原則として60歳まで引き出しできませんが、毎月の掛け金が全額所得控除になり、運用益が非課税で、受取時にも各種税制優遇措置があります。

詳細は下記の記事もご参照下さい。

つみたてNISA

つみたてNISAは、金融庁選定の投資信託の中から積立で毎年40万円が上限、最長2037年まで投資可能な非課税制度です。つみたてNISAでは掛金の所得控除はありませんが、運用益が非課税となります。

この制度で買付可能な投資信託は、おおむね上記の選定基準と同様に選定されているファンドが多いです。つみたてNISAを利用しない場合でも、選定ファンド一覧は参考になるのでぜひ見てみて下さい。

詳細は下記の記事もご参照下さい。

iDeCoとつみたてNISAのどちらを利用するか?

これは投資の目的次第です。iDeCoは60歳までの資産運用を前提にしているので、老後生活資金を目的とした資産運用に向いています。一方で、つみたてNISAは老後までに発生するライフイベントに備えた資産運用(教育資金、海外旅行の資金等)に向いています。

また、いずれの投資目的でも、iDeCoの掛け金が全額所得控除になる点を利用して、つみたてNISAとの併用により運用効率も上げる方法も考えられます。

インデックスファンドは1つの購入でよいか?

分散投資により投資のリスクを抑えることを考えれば、インデックスファンドを複数保有することも考えられます。(外国株式に投資するインデックスファンドと外国債券に投資するインデックスファンドの2つを保有するなど)

結論から記載しますと、このような投資には良し悪しがあります。双方のメリットとデメリットを比較し、実際に複数のインデックスファンドを保有するかどうか検討することが大切です。

複数のインデックスファンドを保有するメリットとデメリット

| メリット | 価格変動のブレがより小さくなる。 |

|---|---|

| デメリット | ・資産の管理が複雑になる。

・どの資産にどれくらいの割合の投資をするか判断が難しい。 ・複数の資産に投資しても世界同時不況等で価格が急落することがあり得る。 |

一般的に分散投資の観点から、複数のインデックスファンドの保有を推奨することが多いです。ただ、以上のように投資初心者にはデメリットも無視できませんので、実行する場合は注意も必要です。

バランス型ファンドの保有

この問題の代替案としては、1つのファンドに複数の資産を混合しているバランス型ファンドを保有する方法もあります。ただし、手数料が多少割高になりますので、こちらの購入を検討する場合にも注意が必要です。

まず1つの資産に投資するインデックスファンドで様子を見るのも手

この問題を考えるのが大変とお考えの方は、まず1つの資産価格の変動に連動したインデックスファンドを購入し、しばらく様子を見て価格変動が気になる場合に、他の資産にも連動したインデックスファンドも合わせて購入していく方法もあります。

その場合は国の年金積立金の運用である国内債券35%、国内株式25%、外国債券15%、外国株式25%の割合を1つの目安にするとよいでしょう。

投資信託を購入する手続き

運用する投資信託を選んだら、実際に買付をどこの金融機関で行うか決める必要があります。その選び方と注意事項について以下記載します。

どの金融機関を選ぶか?

投資信託を購入可能な金融機関としては、代表的なところは銀行と証券会社が挙げられます。この点、一見すると銀行の方がなじみがあり便利にも思えます。しかし、おすすめは証券会社です。証券会社の方が資産運用を専門にしていることもあり、品ぞろえが豊富ですし、サポートも充実しています。

証券会社の中でもどの会社を選ぶか?

結論から書くと、オンライン証券がおすすめです。対面型証券会社では、実際の店舗にて不明な点などを相談できるというメリットがあります。しかし、対面型証券会社では営業担当者から様々な資産運用の提案がなされ、その商品はたいてい高コスト商品です。

また、オンライン証券会社の方が証券会社の中でも特に品揃えがよく、低コスト商品が多いです。

詳細は下記の記事もご参照下さい。

口座開設時の注意点

証券会社にて口座開設する際には、銀行口座と違い開設時にあらかじめマイナンバーを提出する必要があります。普段なかなか手元に置いておかない書類だと思いますし、口座開設に先立ってあらかじめ用意しておくとよいでしょう。

また、銀行口座よりも記載項目が多く、記入の不備も発生しやすいです。記載事項で不明な点があれば、あいまいなまま提出せずに証券会社に問い合わせして確認した方が無難でしょう。

投資初心者向け・おすすめのファンドの選び方に関するまとめ

以上、これから投資を開始する投資初心者の方向けに、資産運用でのおすすめ商品とその買付方法について記載しました。

基本的には、外国株式型のインデックスファンドを非課税制度を用いた積立投資で投資していくのがおすすめです。ただ投資金額やリスク許容度はそれぞれ異なりますし、ご自身の状況によって微調整も必要です。

そこも合わせて今回記載した文章も参考に、ご自身に合った資産づくりの方法についてぜひ考えてみて下さい。

投資信託を始めるならSBI証券がおすすめ!

投資信託を始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、一番のおすすめはSBI証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。

SBI証券口座開設はこちら