NISAは確定申告が不要って本当?必要なパターン&注意点をFPが徹底解説!

公開日:

年が明けてそろそろ確定申告の時期が近づいてきました。特に会社員の方であれば普段は確定申告をしないけれども、「こういう場合はした方がいいのではないか?」と判断に悩むケースもあるように思います。

代表格が、税制に関する各種制度を利用する場合でしょう。中でも多いと思われるものが、証券取引でNISA口座を利用されているケースです。そこで、今回はNISA口座と確定申告というテーマで記載したいと思います。

なお、NISAに関する基礎知識やファンド選びのポイントはこちらをご覧ください。

目次

NISAは非課税で投資できる所得控除の制度

NISAは、有価証券への投資が一定枠まで非課税となる少額投資非課税制度です。具体的には、成人が利用できる一般NISAとつみたてNISA、未成年が利用できるジュニアNISAの3つがあります。これらの3種類の口座から1つのみ利用可能で、利用可能な金融機関も1つのみです。

証券取引では、投資から生じる配当金・分配金や売買益に原則としておよそ20%の税金がかかりますが、NISA口座内ではかかりません。

NISA口座内の所得は確定申告不要

NISAは上記のような非課税の制度ですので、そもそも損も利益も計上しません。そのため、原則として確定申告の手続きは不要です。

本来税金がかかるものをかからなくする制度を利用する場合には、確定申告が必須になる制度もあります。そのため、この点は勘違いしやすいポイントかもしれません。

つみたてNISA(積立投資専用のNISA)やジュニアNISAも同様

これは、一般NISAだけでなくつみたてNISAやジュニアNISAでも同様です。つまり、投資するための条件や投資のやり方に関係なく、NISAを利用しさえすれば確定申告不要で毎年一定枠での非課税投資を利用できます。

NISAを利用していても確定申告が必要なケース

原則は上記の通りですが、ケースによってはNISA口座を利用していても確定申告を要する場面が生じます。NISA口座内の所得は確定申告不要でも、それに付随する部分やNISA口座に加え確定申告必須の制度を利用する場合は、確定申告が必要になることがあるというのがポイントです。

以下、具体的なケースを記載します。

- 個人事業主の場合

- 配当金が出た場合

- 課税口座に損失がある場合

- NISA口座内の資産をロールオーバーしなかった場合

- 所得税を年末調整ができない場合

- 医療費控除を利用する場合

- 住宅ローンを利用する場合

個人事業主の場合

個人事業主の方であれば、証券取引の有無に関係なく確定申告が必要になります。ですので、個人事業主の方はNISA口座を利用していても確定申告は必要になります。

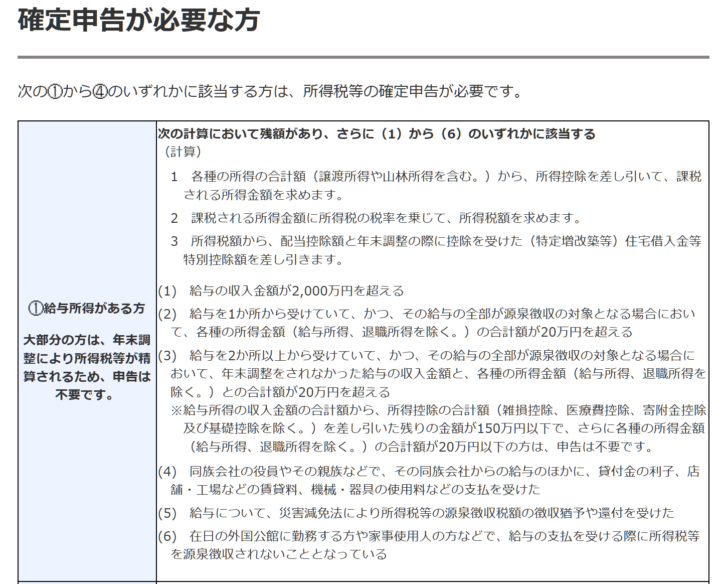

NISA口座で確定申告の要否を検討するのは主に給与所得のある会社員の方になります(確定申告が必須の方は給与の収入金額が2,000万円を超える方など一部例外あり)。詳細が知りたい方は、国税庁のホームページにて確認してみて下さい。

配当金が出た場合

NISA口座で株式の配当金が出た場合、確定申告が必要になり得る場合があります。なぜなら、NISA口座で保有している金融商品から生じる配当金が、課税されるケースがあるからです。

それは、配当金の受取方式を証券口座内で行う株式数比例配分方式にしていない場合です。そのときの課税口座が一般口座ならその分の所得を、特定口座源泉徴収なしの口座なら20万を超える場合に確定申告を要します。

株式の配当金の種類

株式の配当金の受取り方式は下記の4つです。指定していないときは、配当金領収書方式が受取方式となります。株式数比例配分方式以外の形式の場合には、配当金が課税されます。

| 配当金領収書方式 | 配当金を郵便局等で現金で受取。 |

|---|---|

| 個別銘柄指定方式 | 保有銘柄ごとに受取方法を指定。 |

| 株式数比例配分方式 | 保有全銘柄の配当金を証券会社口座で受取にする方法。 他社口座があれば同時に変更。 |

| 登録配当金受領口座方式 | 保有全銘柄の配当金を、指定銀行口座に振込。 他社口座があれば同時に変更。 |

課税口座に損失がある場合

NISA口座とは別に課税口座でも証券取引を行っている場合、その課税口座内における損失を利用した節税制度を利用することが可能です。その場合は、確定申告が必須です。

証券口座はNISA口座と課税口座の両方を同時に利用可能なので、課税口座の利用方法によっては確定申告が必須になる点がポイントです。

損失の繰越控除

証券取引で損失が出た場合、確定申告で損失を最大3年間繰り越すことができ、翌年の証券取引の利益と損失とを通算できます。NISAではこのような損失の繰越控除はできませんが、課税口座の間では可能です。

例えば、ある証券会社にてNISA口座以外に特定口座を利用しており、その特定口座内で年間20万円損失が出ている場合、確定申告をして翌年の利益分から20万円を差し引けます。図解すると以下の通りです。

複数の証券会社等で取引している場合

複数の証券会社等で有価証券の取引を行っている場合、確定申告をしてそれらの損益を通算することが可能です。NISA口座の場合は通算できませんが、課税口座が複数ある場合はその課税口座間で損益通算が可能です。

例えば、A証券会社でNISA口座と特定口座、B証券会社で特定口座を保有している場合、A証券会社の特定口座の損益とB証券会社の損益を通算することが可能です。

NISA口座内の資産をロールオーバーしなかった場合

NISAのロールオーバーは非課税枠の利用延長申請です。このロールオーバーをしない場合は、NISA口座内の資産が課税口座に払い出されます。

毎年NISA口座を使っているから今年も不要だと思っていたものの、その資産が課税口座になっているため、実は確定申告をした方がよかったというケースもあり得ます。ですので、長期間NISA口座を利用されている方は注意です。

NISAのロールオーバーの詳細は下記をご覧下さい。

所得税を年末調整ができない場合

所得税に関連した所得控除の利用したい場合は、NISA口座を利用していても確定申告が必要になります。これは証券口座とは関係のない事由により、確定申告が必須になるケースに当たります。

医療費控除を利用する場合

1年間に支払った医療費が10万円(総所得金額等が200万円未満の人は、総所得金額等の5%)を超えた場合には医療費控除を受けることが可能です。この金額は、ご自身だけでなく生計を一にする家族全体の医療費で計算します。

年間の医療費が高額になることが判明した年は、普段は確定申告をしない方でも、確定申告により医療費控除を利用することが考えられます。

住宅ローンを利用する場合

住宅ローン等を使いマイホームの新築、取得又は増改築等をした際に決められた年数間に一定金額を所得控除することができます。この住宅ローンを利用する場合、2年目以降は年末調整にて税金の申告を行うことが可能ですが、初年度は確定申告をすることが必要です。

NISAを利用し確定申告をする場合の注意点

NISA口座を利用する場合、その損益がなかったものとして扱われるため、確定申告をしても所得は増えません。しかし、課税口座で証券取引を行っている方が確定申告をした場合は、その分所得が多くなります。

そのため、各種控除を普段利用されている方は、控除の金額にも影響がある可能性があります。例えば、ご家庭をお持ちの方やご両親等と同居しているなどの方は、配偶者控除や扶養控除の金額などに影響が出る可能性があります。

具体的ケースで注意を要する場面

NISA口座とは別に課税口座での所得がある場合は、確定申告を行うと課税口座分の所得がプラスされます。また、NISA口座しか保有していない場合も配当金が課税されている場合は、その分の所得がプラスされます。

このケースにあたる場合は、ご自身や扶養されている配偶者の方等の所得がどれくらいになるかあらかじめ計算しておかないと、かえって損をする場合もあり得ます。

NISAの確定申告に関するまとめ

NISA口座内の所得は例外なく確定申告不要です。しかし、課税口座も合わせて保有していたり、証券取引とは関係のない所得控除を利用する場合には、結果的に確定申告が必要になります。

確定申告をするときは、そもそも自分にどういう所得があるのか、それぞれの所得にどんな税制制度を利用するか考えてみて、勘違いすることのないように気をつけて下さいね。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。