- iDeCoで定期預金を選ぶ際は60歳まで原則引き出せない点に注意。

- 確実性と節税という視点が、iDeCoで定期預金を選ぶか投資信託を選ぶかの分水嶺。

- iDeCoでは定期預金と投資信託とを併用する方法もある。

iDeCoは定期預金で運用しない方がいい?知っておきたいメリット・デメリットまとめ

公開日:2020年10月5日

この記事のポイント

iDeCoというと価格変動する金融商品で運用するイメージがあり、手を出すのが恐いと感じられている方もいらっしゃるかもしれません。そのような方の中には、元本確保型の金融商品である定期預金でiDeCoを始めようとされている方もいらっしゃるでしょう。

そこで今回は、iDeCoで定期預金を選ぶメリットとデメリットについて、変動商品である投資信託と比較しながら書いてみたいと思います。

目次

そもそもiDeCoとは?

iDeCoは確定拠出年金の1つの形です。そもそも確定拠出年金は、公的年金で不足する老後生活資金を補完するために制度設計された私的年金です。

この確定拠出年金には、企業型という勤務先を通じて加入するタイプと。ご自身の判断で加入する個人型の2つがあります。iDeCoはこのうちの後者に当たります。

iDeCoは誰が加入でき、どれくらいの資金を積立可能か?

iDeCoは国民年金被保険者分類によって、加入資格の有無や掛金拠出可能額が異なります。この辺りは複雑ですが、iDeCoの公式サイトで加入診断ができますので、気になる方は診断してみるとよいでしょう。

なお、会社員の方は勤務先の規約等で現在は加入できないケースもありますが、2022年から対象になる予定です。

出典:iDeCo公式サイト

iDeCoを利用するメリット・デメリット、企業型との違い

iDeCoで定期預金を選ぶメリットとデメリットについて考えるには、iDeCoそのものを利用するメリットおよびデメリットにどんなものがあるかの知識が必要になります。そこでまずは、当該制度のメリット・デメリットをそれぞれ分けて解説いたします。

iDeCoを利用するメリット

iDeCoを利用するメリットにはさまざまなものがありますが、大切なのは以下の2点です。

(1)3つの節税の仕組みがある

iDeCoには「積立時、運用時、受け取り時」の3つ段階でそれぞれ節税機能があります。積立金額は所得控除となり、運用益は本来20%ほどかかる税金がかからず、受け取り時にも退職所得控除等が適用されます。

老後のための資金というと、老後にならないと恩恵を受けられないと思われがちですが、積立時にも節税メリットがあるため、現役時代からその恩恵を受けることができます。

詳細はこちらもご覧ください。

(2)自分で運営管理機関と運用商品を選べる

iDeCoでは加入者が自ら資金を積み立てる運営管理機関(金融機関等)を選べ、積み立てる商品についても、選んだ運営管理機関が用意する金融商品から自由に選ぶことができます。

企業型確定拠出年金の場合、企業によって運営管理機関が決まっており、選べる商品もその範囲内でしか選べないため、iDeCoのほうがより自由度が高い資産運用ができるといえます。

iDeCoを利用するデメリット

同じくiDeCoを利用するデメリットにもさまざまなものがありますが、最低限理解しておく必要のある事項は以下の2点です。

(1)さまざまなコストがかかり、その中身が複雑

iDeCoには節税機能がある一方で、さまざまな場面で手数料がかかります。運用時には運営管理機関に支払う手数料とは別に、国民年金基金連合会と信託銀行に合計171円の手数料が毎月かかります。

さらには投資信託で運用をしていれば、運用時に個々の商品ごとに一定の信託報酬がかかります。

(2)企業型よりもコストがかかる

iDeCoは企業型確定拠出年金よりもコストがかかります。企業型の場合は、前述の運営管理機関や国民年金基金連合会と信託銀行に支払う手数料はかかりません。

iDeCoの場合、運営管理機関手数料が無料の金融機関もありますが、国民年金基金連合会と信託銀行に支払う手数料は無料とはなりません。ですので、少なくとも毎月171円はiDeCoのほうが高いコストを払っていることになります。

iDeCoで定期預金を購入するメリット・デメリット

以上を前提として、iDeCoで定期預金を購入するメリットおよびデメリットを解説いたします。

iDeCoで定期預金を購入するメリット

iDeCoで定期預金を購入するメリットは、一言でまとめると確実性です。その観点で重要と思われる事項を2点説明いたします。

(1)所得控除のメリットを確実に受け取れる

iDeCoで定期預金を購入すると、利息は0.001~0.002%程度です。利息ではほとんど増えません。しかし、iDeCoには前述のとおり積立時の所得控除があります。所得控除を加味すれば、実質的により高利回りで得られると考えることも可能です。

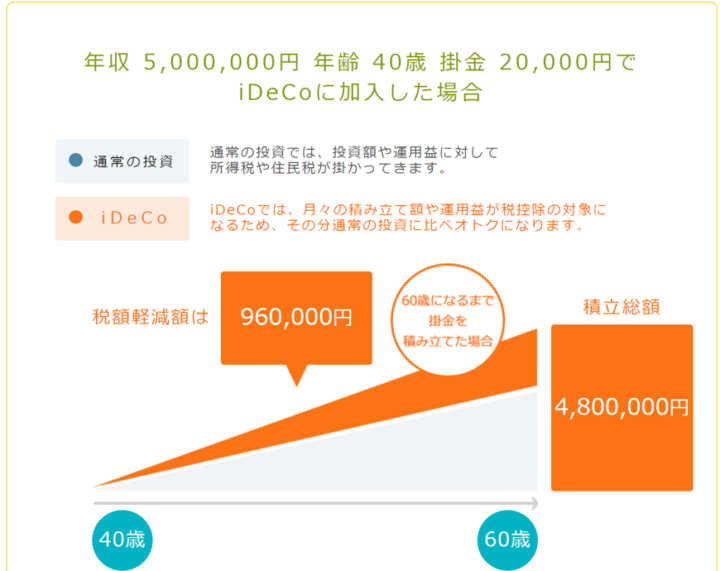

例えば、年収500万円の方が毎月2万円で積み立てた場合の1年間の所得控除額の概算は、「24万×(10%(所得税率)+10%(住民税率)=4.8万円」となります。ですので、仮に40歳で開始して60歳まで実施すれば96万円になります。

出典:iDeCo公式サイト

(2)運用に失敗する可能性が低い

定期預金は元本保証ではないものの元本確保型の商品であるため、定期預金を取り扱う銀行の経営状況が危うくならない限り、ほぼ確実に利息がつきます。

お金を増やすという意味でほとんど増えることはありませんが、その一方で元本を割れる可能性が非常に低いので、心理的にも安心して運用することが可能です。

iDeCoで定期預金を購入するデメリット

iDeCoで定期預金を購入するデメリットをまとめると、お金を積極的に増やせないことと利用時の自由度の低さです。その観点から以下3つの点を説明いたします。

(1)毎月かかるコストを金利で賄えない

iDeCoは前述のとおり、毎月最低171円の手数料がかかります。仮に100万円を定期預金として持っていた場合、1年間の利息は10~20円程度しかつきません。

とすると、元本の安全性重視で定期預金にしたにも関わらず、逆に元本を割り込んでしまうことがわかります。所得控除を加味すればプラスにはなりますが、ここは判断が分かれるところです。

(2)運用益非課税メリットを受けにくい

利息がほとんどもらえないということは、運用益非課税のメリットもほとんどないことになります。変動型商品を選んで利益が出た場合に得られる運用益非課税は、定期預金の場合にほとんど享受することはできません。その機会を逸失してしまう点はデメリットといえるでしょう。

(3)流動性がない

iDeCoは積み立てを始めたら、原則として60歳まで引き出しできません。一般の定期預金であれば、途中で解約したり一定の期間が経過すれば自由に使うことが可能ですが、iDeCoの定期預金ではそのようにはいきません。

ただでさえ利息がほぼつかない定期預金で途中引き出しもできないのは、特に注意を要する事項だといえます。

iDeCoで投資信託を購入するメリット・デメリット

iDeCoで定期預金を購入するメリットおよびデメリットを理解する上では、変動商品である投資信託と比較することも有用です。そこで次に、iDeCoで投資信託を購入するメリットとデメリットについても記載いたします。

iDeCoで投資信託を購入するメリット

iDeCoで投資信託を購入するメリットは、さまざまな観点で運用者が自由に資産運用をカスタマイズできることです。以下、利益、リスク、商品の3つの観点からそれぞれ具体的に解説いたします。

(1)積極的に資産を増やしやすい

投資信託は価格変動等のリスクのある金融商品ですので、積極的に資産を増やしていくことができる点は定期預金にはない魅力です。もちろん、運用結果次第では元本欠損の可能性がありますし、利益が出た場合にどの程度利益が出るか正確に予想するのは難しいです。

ただiDeCoには運用益非課税の仕組みもありますので、資産を増やし得る点は大きなメリットの1つといえます。

(2)投資信託特有の分散投資によりリスクを抑えられる

投資信託は株、債券、不動産等の複数の資産や銘柄を組み合わせた、いわゆるパッケージ型商品です。その投資信託を購入することは、分散投資でリスクを抑えながら資産運用できることを意味します。

iDeCoは前述のとおり、老後資産のための年金で長期投資を前提としています。長期投資においてはリスク管理が大事になるので、その点において投資信託をiDeCoにて購入することはメリットがあるといえるでしょう。

(3)ライフステージに合った運用が可能

iDeCoはライフステージに合った資産運用が可能です。iDeCoを取り扱う投資信託はどの運営管理機関においても、ある程度投資経験や投資期間等に応じて複数を選べる設計となっています。

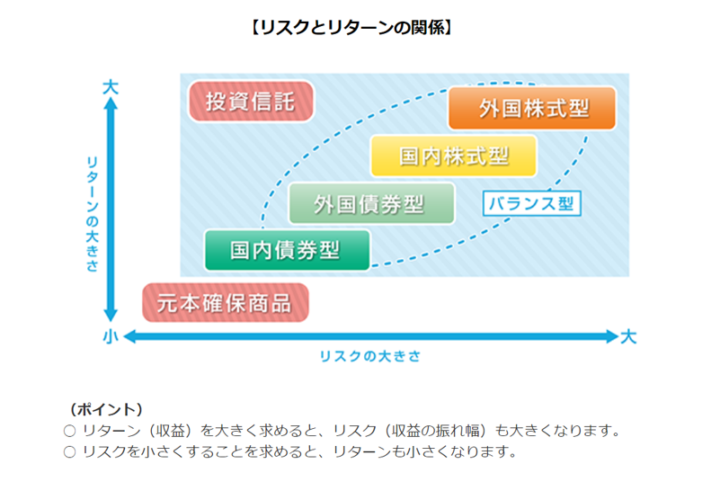

また、一度選んだ投資信託は運用期間中にほかの商品に乗り換えることも可能です。ですので、ライフステージの変化に応じてさまざまな投資信託を選んで資産運用することが可能です。投資信託のおおまかなタイプもiDeCo公式サイトにまとめられていますので、一度ご覧ください。

出典:iDeCo公式サイト

また、詳しい解説はこちらの記事も参考になりますので、ご関心のある方はご覧ください。

iDeCoで投資信託を購入するデメリット

iDeCoで投資信託を購入するデメリットは、リスクと手数料の2点が大きいです。これらの点について以下説明いたします。

(1)元本割れの可能性がある

投資信託は価格変動等のリスクがありますので、積み立てた資金が元本を割り込むことがあります。運用開始までに資産運用やiDeCoの仕組みをよく理解してから投資を開始しないと、iDeCoの各種メリットを十分に享受できないおそれもあります。

(2)高コスト商品など、選ぶ際に注意を要する商品もある

iDeCoで取り扱う投資信託には高コスト商品も存在します。そういった商品は、コストに見合った運用成績が期待できるのか、慎重に判断することが必要です。

過去の運用成績や運用方針通りの運用ができているかなど、運用報告書等も参考にしながら慎重に検討を要する商品も存在します。

おすすめの利用方法―確実に金利を得るか?節税メリットを最大限享受するか?

iDeCoで定期預金を選ぶかどうかはその人の目的によって異なります。大きく分ければ、確実性を重視したいなら定期預金を選ぶ余地があり、節税機能を最大限活用したい方は投資信託を選ぶとよいでしょう。以下、具体的に説明いたします。

確実にお金を貯めたい方

各自にお金を貯めたいなら、定期預金を選ぶことも検討の余地はあります。iDeCoで定期預金を選んだ場合は3つの節税メリットの1つである運用益非課税をほとんど享受できませんが、所得控除を利用して手堅く実質的な低コスト運用を行うことが可能です。

もちろん、60歳まで引き出せない形で定期預金を選ぶメリットがあるかどうかは価値判断が分かれるところですので、選択する場合は今後のライフステージの変化も加味した上で検討することをおすすめします。

もし定期預金を利用するなら、なるべく実質的な利息をアップさせる

iDeCoでもし定期預金を利用する場合は、普通預金等も合わせて実質的な利息を上げる工夫をするとよいでしょう。

例えば、楽天銀行で銀行口座と証券口座を一体化させたマネーブリッジを利用すれば、普通預金の利息が0.1%になります。また。iDeCoの掛金拠出を月1回から年1回にすることもできます。

掛金拠出しない月の最低コストは66円なので、毎月171円かかる場合と比較すると年間1,000円程度コストダウンできます。

老後資金を本格に貯めたい方

老後資金をきちんと貯めたいなら、投資信託で資産運用を行うとよいでしょう。掛金拠出時の所得控除だけでなく運用益に対する非課税も、長年の運用での資金づくりにおいてメリットになり得ます。

もちろん、投資信託にはさまざまな種類がありますので、ライフプランや投資の知識・経験に応じてご自身のあったものを選ぶことが大切です。また、運用成績が一時的にマイナスになり得る点もあらかじめ認識して、辛抱強く運用を継続することが大切です。

iDeCoで投資信託を選ぶポイント

長年の資産運用では、コストをいかに低く抑えるかがどのタイプの方にとっても大切になります。運用する資産等に特にこだわりがなければ、ご自身の選択した運営管理機関の取り扱い商品の中でも特にコストの低いインデックス型のタイプを選ぶとよいでしょう。

高コスト商品で積極的に値上がり益を狙うアクティブ型は、どちらかというと中上級者向けの商品なので、選択する際は商品性をよく学び慎重に選ぶことをおすすめします。

双方のメリットを比較していずれも捨てがたい方

資産は増やしたいものの受取直前の急落が恐い方などバランスを取りたい方は、両者を併用するとよいでしょう。

具体的には、運用初期の時期は投資信託で積極的に資産を増やしていき、50代以降の受け取りの時期が気になるタイミングで定期預金にスイッチングして元本の変動を抑えるという方法が考えられます。

また、ここは状況に応じて元本確保型ではなく、価格変動リスクが低めの投資信託を選ぶのもありでしょう。

iDeCoの定期預金での運用に関するまとめ

iDeCoで定期預金を選ぶかどうかは、その人の目指す投資スタンスによって異なります。その場合はメリットおよびデメリットの双方に加えて、変動商品である投資信託で運用するメリット・デメリットとも比較すると頭の中を整理しやすいです。

そういう意味で今回の記事も参考にしていただけると幸いです。

iDeCo口座はSBI証券か楽天証券がおすすめ

iDeCoを始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、おすすめはSBI証券か楽天証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手の2社です。