- 年末調整で必要な書類の書き方から必要なものまでわかりやすくまとめています

- 年末調整で適用する配偶者控除や生命保険料控除、扶養控除などの具体的な書類の書き方などを案内しています

- 年末調整の書類提出時期や確定申告などについて紹介しています

年末調整とはどのような手続き?書類の書き方から必要なものまでわかりやすくまとめてみました

公開日:2018年12月28日

この記事のポイント

年末調整とは、会社員や公務員をはじめ、アルバイトやパートといった勤務先から給料や賞与(ボーナス)を貰っている方が対象となる税金の精算手続きのことを言います。

実務上、年末調整は、勤務先によって事務手続きを行う時期がそれぞれ異なっておりますが、早いところですと11月下旬あたりから始め、12月中には、ほとんどの勤務先で年末調整を終えているのが一般的です。

この時、勤務先からは、年末調整の事務手続きに必要なものとして、給与所得者の扶養控除等(異動)申告書、給与所得者の保険料控除申告書、給与所得者の配偶者控除等申告書といった3つの書類の記入が求められます。

そこで本記事では、年末調整の際に勤務先に提出する必要がある3つの書類についての基本的なポイントや書き方をはじめ、必要書類などを中心に解説を進めていきます。

給与所得者の扶養控除等(異動)申告書とは

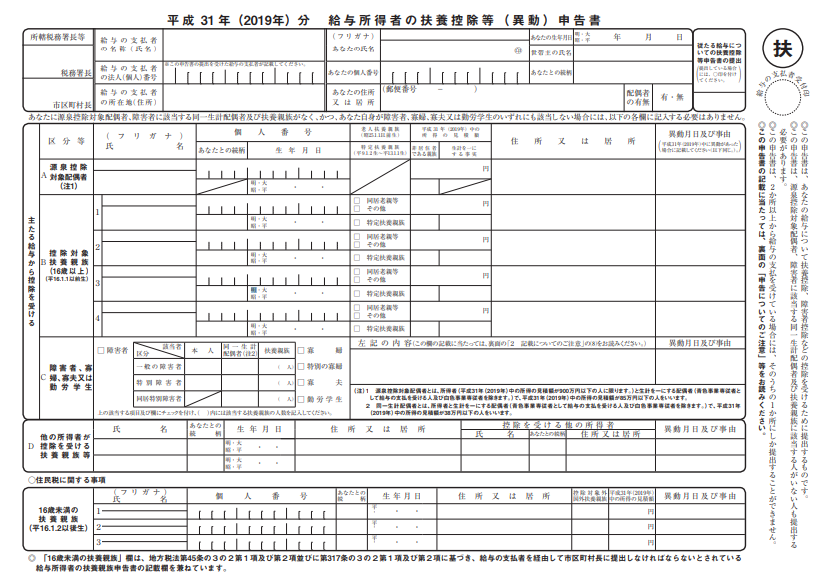

出典:国税庁 平成31年(2019年)分給与所得者の扶養控除等(異動)申告書

給与所得者の扶養控除等(異動)申告書は、勤務先から給与の支払いを受けている人(給与所得者)が、年末調整で、配偶者控除、扶養控除、障害者控除、寡婦控除、寡夫控除、勤労学生控除といった各種所得控除の適用を受ける場合に記入が必要になる書類のことを言います。

ちなみに、先の所得控除が、いずれも適用にならないとしても、氏名や住所、マイナンバーなどを記入して勤務先に提出するのが一般的なほか、16歳未満の子供(親族)を扶養している場合も書類の下部にある記載欄に記入して提出する流れとなります。

給与所得者の扶養控除等(異動)申告書の書き方

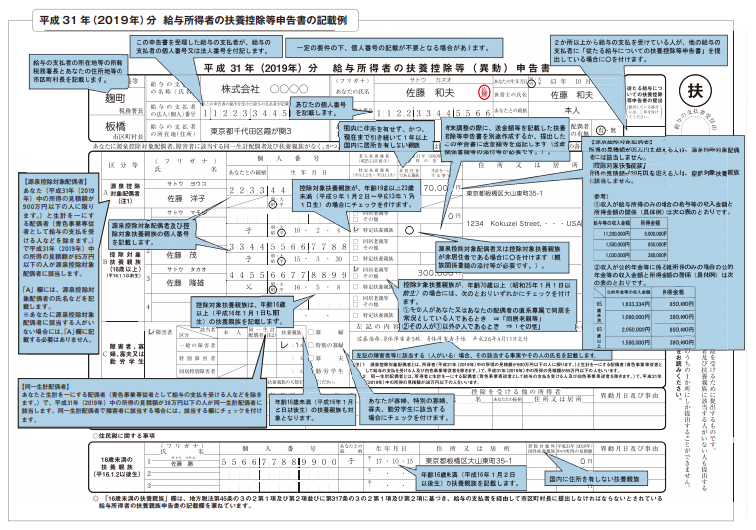

出典:国税庁 平成31年(2019年)分給与所得者の扶養控除等申告書の記載例

国税庁のWEBサイトでは、給与所得者の扶養控除等(異動)申告書の書き方について公開しており、吹き出しを見ながら記入することで簡単に作成することが可能になっています。

一般的には、勤務先の総務や人事担当者などは、給与所得者の扶養控除等(異動)申告書の書き方についてわかっていることが多いため、その方々へ尋ねることで足りるのですが、ご自身でも書き方を確認しておきたい場合におきましては、たとえば、1部印刷して読みながら記入されてみるのも良いでしょう。

なお、給与所得者の扶養控除等(異動)申告書の書き方につきましては、配偶者控除または配偶者特別控除の適用を受ける場合、扶養控除の適用を受ける場合について、それぞれ、同サイト内で個別に紹介しております。

以下、リンクから具体的な流れを確認されてみるのもおすすめします。

所得控除の適用を受けるために必要な書類

年末調整で、配偶者控除、扶養控除、障害者控除、寡婦控除、寡夫控除といった各種所得控除の適用を受ける場合に必要な書類といったものは基本的にありません。

ただし、平成30年4月から配偶者控除等の法改正が施行されたことに伴いまして、配偶者控除や配偶者特別控除の適用を受ける場合は、後述する給与所得者の配偶者控除等申告書も記入して勤務先に提出する必要があります。

なお、特殊な場合となりますが、海外に住んでいる非居住者の親族に対する扶養控除、障害者控除または配偶者控除の適用を受ける場合には、その親族に係る親族関係書類1部が必要などといった場合もありますので該当される方は注意が必要と言えるでしょう。

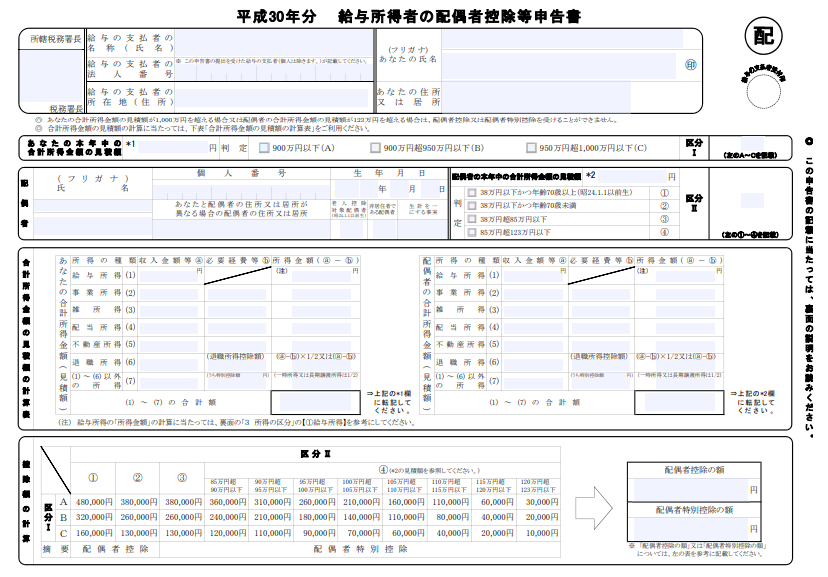

給与所得者の配偶者控除等申告書とは

給与所得者の配偶者控除等申告書は、勤務先から給与の支払いを受けている人(給与所得者)が、年末調整で、配偶者控除または配偶者特別控除の適用を受ける場合に記入が必要になる書類のことを言います。

これまで、給与所得者の配偶者控除等申告書という書類は無かったのですが、平成30年4月からの配偶者控除の法改正によって、平成30年から新たに提出が必要になった書類です。

給与所得者の配偶者控除等申告書の書き方

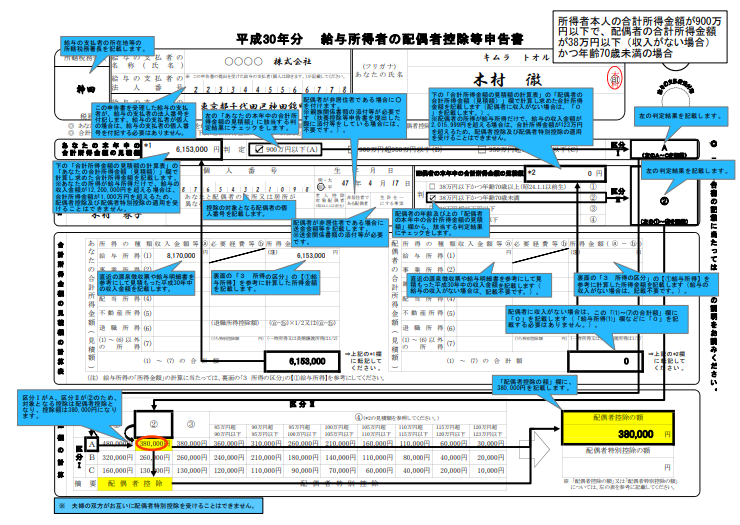

出典:国税庁 給与所得者の配偶者控除等申告書の記載例(記載例1)

給与所得者の配偶者控除等申告書の具体的な書き方や流れにつきましては、上記の国税庁が公開しているものも参考になりますが、同サイト内の以下、記事で細かく解説しておりますので、わかりやすくておすすめです。

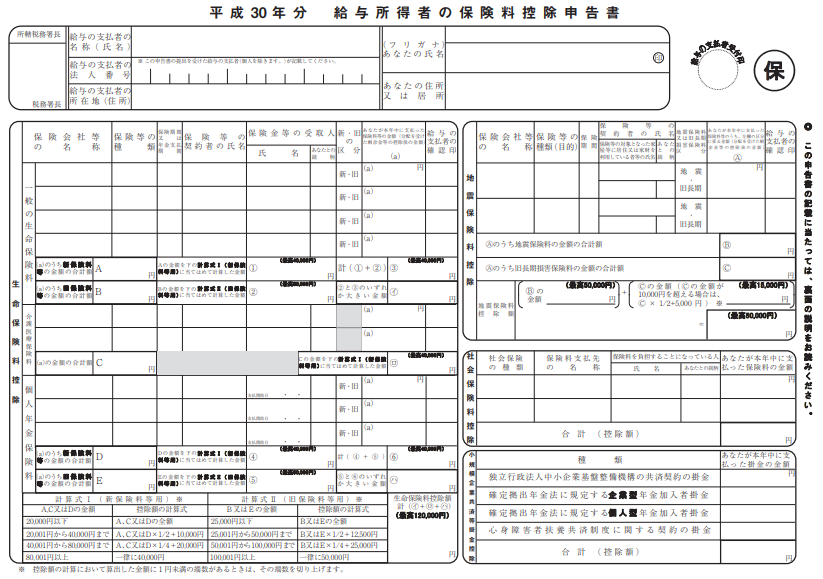

給与所得者の保険料控除申告書とは

給与所得者の保険料控除申告書は、勤務先から給与の支払いを受けている人(給与所得者)が、年末調整で、生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除といった各種保険料控除の適用を受ける場合に記入が必要になる書類のことを言います。

所得控除の適用を受けるために必要な書類

生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除といった各種保険料控除の適用を受けるためには、毎年秋ごろになりますと、加入している保険会社などから郵送されてくる保険料控除証明書を記入した給与所得者の保険料控除申告書に添付して勤務先に提出する必要があります。

給与所得者の保険料控除申告書の書き方

給与所得者の保険料控除申告書の書き方と流れにつきましては、以下、同サイト内の記事において、生命保険料控除を適用する場合、国民年金を支払ったことによって社会保険料控除を適用する場合などを紹介していますので、そちらを参考にされてみることをおすすめします。

いつまでに年末調整の書類は提出する必要があるのか

これまで紹介した給与所得者の扶養控除等(異動)申告書、給与所得者の保険料控除申告書、給与所得者の配偶者控除等申告書といった3つの書類は、あらかじめ勤務先から書類が渡され、提出の締切日をそれぞれ指定しているのが一般的です。

そのため、それぞれの勤務先によって書類の提出時期が異なり、厳密にいつまで提出しなければならないといった期限は決められていません。

ただし、通常は、その年の12月や翌年1月の支給する給料で年末調整を行った後の所得税の還付金または追徴金を調整する事務手続きが多いため、筆者の経験上ではありますが、給料計算をする前(いわゆる給料の締め日)までに書類の提出を求めていることが多い傾向にあります。

年末調整で適用し忘れた所得控除は、確定申告で適用できる

年末調整に必要な書類を勤務先に提出した後に、適用し忘れた所得控除があったという場合も時にはあると思います。

このような時は、速やかに勤務先の担当者へ連絡して、再度、年末調整をやり直してもらうことが望ましいのですが、時期的に間に合わないことも十分に考えられます。

仮に、年末調整で適用し忘れた所得控除があった場合は、少々面倒ではありますが、翌年2月16日から3月15日までの確定申告の期間中に確定申告をすることで、適用し忘れた所得控除を適用できる仕組みになっています。

また、所得控除の中には、確定申告をしなければ適用が受けられないものもあり、たとえば、雑損控除、医療費控除、寄附金控除(ふるさと納税のワンストップ特例を活用した場合を除く)といった3つの所得控除は、年末調整で所得控除をすることができませんので注意が必要です。

まとめ

年末調整とは、会社員や公務員をはじめ、アルバイトやパートといった勤務先から給料や賞与(ボーナス)を貰っている方が対象となる税金の精算手続きのことを言います。

ただし、年末調整や確定申告には、ちょっとしたルールが設けられており、給料を貰っている方はすべて年末調整で税金の精算が完了するとは限らず、時として確定申告をしなければならない場合があります。

そのため、年末調整と確定申告の違いも知り、どちらの手続きも必要な場合はどのような場合なのか知っておくこともおすすめします。

以下の記事を合わせて読み進めていただくことで、ご自身の税金に対する考え方が良い方向に変わるヒントが得られるかもしれません。