これだけでOK!専門家が終身保険に加入する前の考え方やポイントを解説します。

公開日:2018年8月7日

私たちは、人生の中で結婚・出産・子供の進学・定年退職といった何かしらの節目が訪れますが、いわゆる、これらのライフイベントがきっかけで生命保険に加入する方も多いと思います。特に、子育て世帯の方は親の責任や子供の将来の備えとして死亡保障のある終身保険・定期保険・収入保障保険などに優先して加入される方も少なくありません。

本記事は、これらの死亡保険のうち、終身保険に焦点をあて、加入する前の考え方やポイントについて紹介します。

目次

終身保険とはどのような保険?

終身保険は、保険契約の対象となる人(被保険者)が死亡や所定の高度障害(以下、保険事故とします)になった場合に遺族が死亡保険金を受け取れる仕組みの生命保険です。

一般に、終身保険は基本的に保険料が高く、大きな死亡保障を準備するのに適した生命保険ではありません。

ただし、保険会社より保険契約が引き受けされることによって、いつ保険事故が起こったとしても、遺族は、ほぼ確実に死亡保険金を受け取ることができます。(保険契約をする際に告知義務違反をした場合は、保険金を受け取れません)

たとえば、500万円の終身保険に加入している状態で保険事故が起こった場合、遺族は保険会社に死亡保険金の請求手続きをすることによって、500万円を受け取ることができるといったイメージです。

終身保険に加入した方が良い人ってどのような人?

終身保険は、支払保険料が高めでありながらも、残された遺族は死亡保険金をほぼ確実に受け取ることができるメリットがあります。このようなメリットを踏まえまして、ここでは終身保険に加入した方が良い人とはどのような人なのか紹介していきます。

葬式代をしっかりと残したい人や遺族に金銭負担をかけたくない人

人はいつか必ず死亡するため、基本的にその葬式代は遺族が負担することになります。そのため、この葬式代を残された遺族に負担をかけないようにしっかりと残したいと考えている人は、終身保険に加入して備えておくのも効果的です。

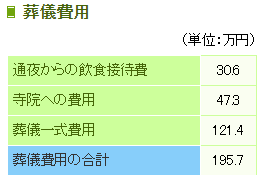

参考:葬儀にかかる費用はどれくらい?

上記イメージ図より葬儀費用は、約195.7万円かかっていることがわかります。ただし、実際にかかる葬儀費用は、お住まいの都道府県や住んでいる地域の慣習などによって大きく左右されることがあるため、あくまでも平均葬儀費用であると留意しておくことが大切です。

また、最近では家族葬ホールも増えてきているほか、若年者世代では葬儀費用にお金をかけるくらいであれば、少しでも家族にお金を残したいといった考えを持つ方々も増えています。

そのため、この辺の事情や考えを加味しながら、終身保険の死亡保険金額を決定するように心掛けたいものです。

少しでも遺族に対して財産を残したいと考えている人

終身保険は、遺族が死亡保険金をほぼ確実に受け取ることができるメリットがあることから、金額の多少に関わらず、少しでも遺族に対して財産を残したいと考えている人は、終身保険に加入して備えておくのも効果的です。

知っておくべき終身保険の税金対策

終身保険に加入することによって、遺族のための葬式代や財産として残せることがわかりましたが、これに加えて、所得税や住民税、相続税といった税金対策として活用することもできます。

ここでは、終身保険に加入することによって得られる税金対策と効果について、それぞれ紹介をしていきます。

1年間に支払った保険料は生命保険料控除の対象になる

毎年1月1日から12月31日までの1年間に支払った終身保険の保険料は、生命保険料控除として所得税や住民税の金額を軽減させる効果があります。

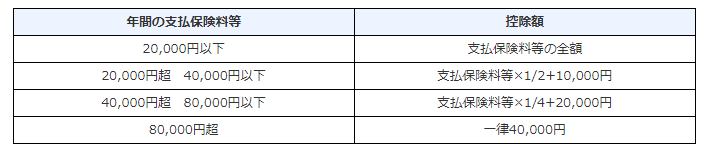

なお、生命保険料控除は一定の算式が定められており、具体的な計算は、以下の算式に基づいて計算されます。

たとえば、毎月の保険料が10000円の終身保険に加入していた場合、年間の支払保険料は120,000円になりますので、上記表にあてはめますと、80,000円超に該当し、結果として一律40,000円の生命保険料控除が受けられます。

なお、生命保険料控除の適用を受けるためには、年末調整や確定申告の際に、保険会社から郵送される生命保険料控除証明書を添付することが必要です。

生命保険料控除による節税効果はいくら?

生命保険料控除によって所得税や住民税がどの程度軽減されるのか気になる方も多いと思います。そこで参考までに、以下の条件で生命保険料控除を適用した場合と適用しない場合の節税効果の違いをまとめたものを紹介しておきます。

シミュレーション条件

- 年収400万円の会社員とします。

- 給料から天引きされた社会保険料は、年間で60万円とします。

- 1年間で源泉徴収された所得税額は、86,000円とします。

- 終身保険に加入し、1年間の支払保険料は120,000円であるものとします。

- 上記以外の条件は加味しないものとします。

| 比較内容 | 生命保険料控除なし | 生命保険料控除あり |

|---|---|---|

| 所得税および

復興特別所得税 |

▲300円(還付) | ▲2,300円(還付) |

| 住民税 | 年間175,500円

(1ヶ月あたり14,600円) |

年間172,600円

(1ヶ月あたり14,300円) |

| 合計 | 175,200円 | 170,300円 |

金額は概算金額であり、お住まいの都道府県や市町村によって住民税の金額が変わることがありますので、参考情報として留意するようにして下さい。

なお、上記表を比較しますと、生命保険料控除による1年間の節税効果は、約5000円(175,200円-170,300円)あることがわかります。

遺族が受け取った死亡保険金は、相続税の非課税制度が適用される

通常、遺族が受け取った死亡保険金は、相続財産として相続税が課される対象となります。

ただし、相続税法では、遺族が受け取った死亡保険金のうち、以下の算式にあてはめて計算した金額に相続税を課さないといった非課税制度があります。

死亡保険金の非課税金額=500万円×法定相続人の数

たとえば、夫、妻、子供2人の4人家族で夫が死亡した場合、遺族が受け取った死亡保険金のうち、1,500万円(500万円×3人)までは、死亡保険金に対して相続税がかかりません。つまり、上記家族構成の場合ですと、夫が死亡したことによって1,500万円以下の死亡保険金を受け取った場合、すべての死亡保険金を丸々手にすることができるわけです。

終身保険の契約は、遺族年金の説明をできる担当者から加入しよう

遺族年金は、厚生年金や国民年金に加入している方が死亡した場合、残された遺族に対して遺族補償として支給されるお金のことをいいます。

現在、遺族年金は、大きく遺族厚生年金と遺族基礎年金という2つに分けられ、死亡した方が、死亡の当時加入していた年金制度や年齢、年金制度の加入期間、家族構成などによって支給される金額がまったく異なります。

とても難しそうに感じると思いますが、重要なことは、終身保険と遺族年金の関係をセットで考えますと、負担するべき無駄な保険料が減り、家計のお金を効率よく残すことができます。

また、終身保険の設計や考え方は、担当する方のスキル(知識)によって大きく変わります。そのため、あくまでも筆者個人の見解(アドバイス)となりますが、終身保険の契約は、遺族年金の説明をしっかりできる担当者から加入することをおすすめします。

終身保険のポイントに関するまとめ

終身保険は、定期保険や収入保障保険といった掛け捨ての生命保険に比べて保険料は高めですが、いつでも財産としてお金を残すことができる特徴は大きなメリットです。

それぞれの家計の事情や個々の考え方によって終身保険へ加入する選択肢は分かれることになると思いますが、残された家族の将来のことを考え、来るべき時までに将来の備えができているか、できそうにないかによって、終身保険への加入検討をしてみても良いでしょう。

お金の悩みはプロに相談してスッキリ解決!

「保険チャンネル」は、リクルートが運営するサービスで、お金のプロであるFP(ファイナンシャルプランナー)に「保険の見直し」「家計」「老後資金」「教育費・子育て費用」について無料で何度でも相談できるサービスです。

大手企業が運営しており安心して利用できますので、ぜひご検討ください。