- 確定申告の基本から手続き・控除・還付金まで知りたいポイントをまとめて紹介しています

- 確定申告をするための必要書類について紹介しています

- 確定申告をすることによって得られるメリットについて紹介しています

確定申告の疑問は、これで解決!確定申告の基本から手続き・控除・還付金まで知りたいポイントまとめ

公開日:2019年1月31日

この記事のポイント

確定申告は、個人の方を対象にした1年間の税金精算手続きであり、確定申告をする期間は、原則として2月16日から3月15日までとあらかじめ決まっています。

また、会社員や公務員をはじめとした給料の支給を受けている方が対象となる年末調整も確定申告と同じように、個人の方を対象にした1年間の税金精算手続きにあたるのですが、時として、会社員や公務員でも確定申告をしなければならない場合があることも確かです。

そこで本記事は、広く多くの方が抱えている確定申告の疑問を解決できるように、総合案内記事として、確定申告の基本から手続き・控除・還付金まで知りたいポイントをまとめて紹介していきます。

確定申告とはどのような手続き?

確定申告は、個人の方を対象にした1年間の税金精算手続きのことで、個人の方が1月1日から12月31日までの1年間で得た収入を基に税金の計算と精算を行う手続きにあたり、就いている職業を問われない特徴があります。

通常、会社員や公務員をはじめ、アルバイトやパートといった職業に就いている方の場合ですと、勤務先が11月下旬から12月にかけて行う年末調整で1年間の税金の精算が完了するため、このような職業に就いている方は、基本的に確定申告をする必要はありません。

ただし、上記すべての方が年末調整で1年間の税金精算が必ず完了するとは言い切れず、時として確定申告をすることで税金の精算をしなければならない場合もあるのは確かです。

以下、給与所得者の方で確定申告をしなければならない一例をいくつか紹介します。

- 給与の年収が2,000万円を超える人

- 副業やアルバイトなどで2ヶ所以上から給与収入がある人

- 給与以外の収入(所得)が一定金額を超えてある人

上記にあてはまる方のほかにも、確定申告をしなければならない場合が複数ありますので、詳しくは、同サイト内で公開されている以下記事から確認されてみることをおすすめします。

なお、本記事の冒頭では、確定申告や年末調整は、いずれも個人の方を対象にした1年間の税金精算手続きにあたることを紹介しましたが、年末調整と確定申告の違いにつきましては、以下より確認することができます。

確定申告をするための必要書類

確定申告は、原則として2月16日から3月15日までに行わなくてはなりませんが、確定申告をする際には、必要書類も合わせて添付して税務署へ提出する必要があります。

この時、確定申告をする内容によって必要書類が異なるのですが、確定申告をするすべての方に共通する必要書類は以下の通りです。

- 運転免許証や健康保険証などの身分証明書

- 本人および扶養者または事業専従者のマイナンバーカード(通知カード)

- 還付を受ける場合の預金通帳

- 印鑑(実印である必要はありませんが、シャチハタよりは認印が望ましい)

- 確定申告書の控え(昨年確定申告をしている方)、

- 利用者識別番号がわかる書類(電子申告をしたことがある場合)

上記のほか、会社員や公務員といった給与所得者の方は、勤務先から交付された源泉徴収票が必要であるほか、所得控除関係にかかる書類や税額控除関係にかかる書類も準備しておく必要があります。

確定申告に必要な書類は、上記それぞれの記事からより詳しく確認することができますので、ご自身に関係する記事を確認していただきまして、確定申告に備えていただくことをおすすめします。

確定申告をすることで得られるメリット

確定申告をすることで得られるメリットは、税金の申告を正しく行い、所得税の還付を受けやすいところにあります。

特に、確定申告の時期になりますと多くの方が気になる医療費控除や住宅ローン控除、ふるさと納税をしたことによる寄附金控除などは、確定申告をしなければ適用することができないものも多い特徴があるほか、確定申告をすることによって所得税の還付が受けられ、合わせて翌年度に納める住民税が少なくなる効果が得られます。

年末調整で適用し忘れた所得控除も確定申告で適用ができます

確定申告をすることで得られるメリットには、年末調整で適用し忘れた所得控除を確定申告で適用することができるメリットもあります。

通常、勤務先が行う年末調整は、それぞれの勤務先が独自で書類の提出期限を設けていることが多いため、必要書類が添付できない場合やうっかり年末調整で控除の適用をし忘れた場合、年末調整が終了してから新たに控除の適用ができることを知った場合など、様々なことが時には起こると思います。

このような時、確定申告をすることによって、年末調整で適用し忘れた所得控除を確定申告で適用ができることになります。

なお、確定申告で適用することができる所得控除は、全部で14種類ありますので、どのような控除があって、適用忘れの控除がないか、以下、記事を目通しいただいて確認されてみることをおすすめします。

確定申告で医療費控除の適用を受けるには?

医療費控除とは、1月1日から12月31日までの1年間において、本人や配偶者をはじめ生計を同一にしている家族の医療費を支払った場合で、支払った医療費が一定額を超えるときに受けられる税金の軽減制度です。

医療費控除の適用を受けるためには、原則として2月16日から3月15日までの確定申告期間中に確定申告をしなければならないほか、確定申告をする方の収入(所得)によって、医療費控除が適用できる、できないといった判定も異なる特徴があります。

確定申告で医療費控除の適用を受けるための方法や対象となる医療費など押さえておくべきポイントは、以下記事から詳しく確認することができます。

医療費控除の特例(セルフメディケーション税制)について

実のところ、医療費控除には、セルフメディケーション税制と呼ばれる医療費控除の特例が平成29年1月から設けられており、これまでの医療費控除とセルフメディケーション税制のいずれかを選んで適用することができるようになっています。

セルフメディケーション税制とは、1月1日から12月31日までの1年間において、薬局などでセルフメディケーション税制の対象となっている医薬品を購入した金額が、12,000円を超えた場合に適用をすることができる医療費控除のことを言います。

以下、大まかな一例ではありますが、医療費控除の適用は対象外であるものの、セルフメディケーション税制(医療費控除の特例)が適用対象となるイメージを紹介しておきます。

比較条件

- 収入金額:給与年収500万円(これ以外の収入はない)

- 1年間に支払った医療費の総額7万円

- 上記のうち、セルフメディケーション税制が対象の医薬品購入費2万円

| 控除名称 | 医療費控除 | セルフメディケーション税制 |

|---|---|---|

| 控除対象医療費 | 病気やけがの治療のために支出した医療費など | セルフメディケーション税制の対象となっている医薬品を購入した費用 |

| 控除を適用するための

医療費金額 |

1年間で支払った医療費の総額が100,000円を超えること | 1年間で支払ったセルフメディケーション税制の対象となっている医薬品を購入した費用が12,000円を超えること |

| 控除適用の可否 | × | ○ |

| 医療費控除の金額 | - | 8,000円

(20,000円-12,000円) |

仮に、給与年収500万円の方が、医療費控除の適用を受けるためには、1年間で支払った医療費の総額が100,000円を超えていなければならず、実際に支払った医療費は70,000円であることから医療費控除の適用を受けることはできません。

ただし、1年間に支払った医療費のうち、20,000円は、セルフメディケーション税制が対象の医薬品購入費となっていることから、1年間で支払ったセルフメディケーション税制の対象となっている医薬品を購入した費用が12,000円を超えているため、セルフメディケーション税制は、適用を受けられることになります。

そのため、この方の場合ですと、確定申告をしてセルフメディケーション税制(医療費控除の特例)を適用することで、所得税の還付が受けられ、翌年度に納める住民税を少なくさせることができます。

セルフメディケーション税制が適用対象であるかどうかを確認するには?

セルフメディケーション税制の適用を受けるためには、1年間で支払ったセルフメディケーション税制の対象となっている医薬品を購入した費用が12,000円を超えることが必要です。この時、購入した医薬品が、そもそもセルフメディケーション税制の対象医薬品なのかどうかが気になる方も多いと思います。

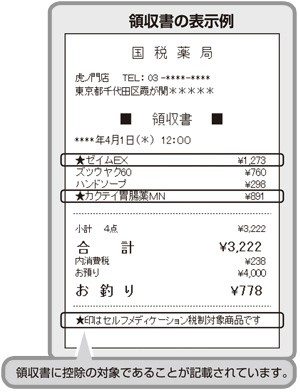

出典:国税庁 平成30年分確定申告特集 セルフメディケーション税制の概要・手続など

セルフメディケーション税制の対象医薬品であるかどうかは、医薬品を購入した後に受け取るレシートに記載されているため、それを見ることによって、セルフメディケーション税制の対象であるかどうかが確認できます。

出典:国税庁 平成30年分確定申告特集 セルフメディケーション税制の概要・手続など

また、上記イメージ図のように、一部の対象医薬品については、医薬品のパッケージにセルフメディケーション税制の対象である旨を示す識別マークが掲載されているため、医薬品の購入前にパッケージを確認するのも効果的です。

なお、セルフメディケーション税制の適用を受けるためには、必要書類を添えて確定申告をする必要があるのですが、詳細は、以下の通りです。

医療費控除の特例(セルフメディケーション税制)手続きに必要な書類

- セルフメディケーション税制を適用し計算した確定申告書

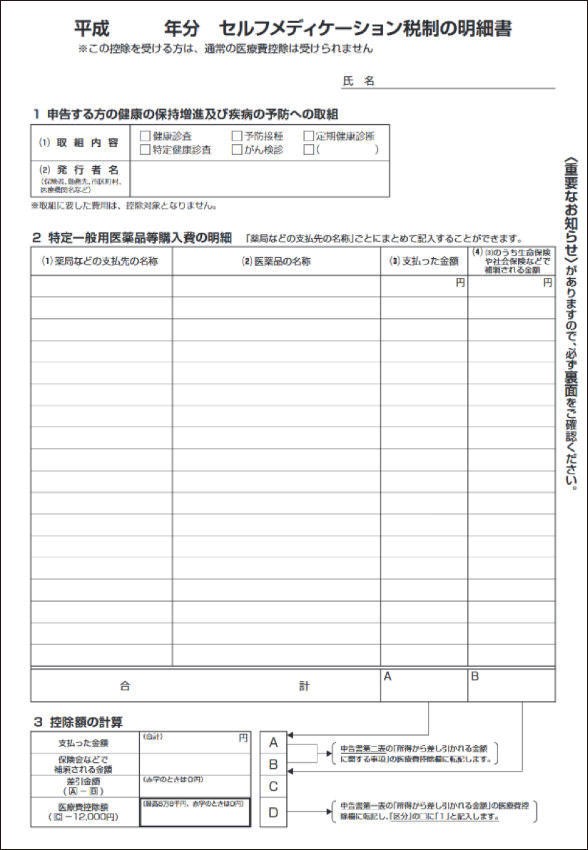

- セルフメディケーション税制の明細書

- 一定の取組を行ったことを明らかにする書類(提示でも可能)

医療費控除の特例(セルフメディケーション税制)手続きに必要な書類は、上記3つになるのですが、特に、注意が必要なポイントとして、セルフメディケーション税制の明細書を添付すること、一定の取り組みを行ったことを明らかにする書類を添付または提示することになります。

セルフメディケーション税制の明細書は、1年間に支払ったセルフメディケーション税制が対象になった医薬品購入費用がわかるようにするための明細書のことをいい、レシートなどを基に明細書へ記入していく必要があります。

出典:国税庁 セルフメディケーション税制の明細書の様式と記載例

これは、従来の医療費控除を適用する場合と手続きは同じになりますので、これまで医療費控除の適用を受けたことがある方であれば、さほど大きな変化に感じないと思われます。なお、一定の取組を行ったことを明らかにする書類とは、以下のいずれかの書類となります。

- インフルエンザの予防接種や定期予防接種の領収書または予防接種済証

- 市区町村のがん検診の領収書または結果通知表

- 職場で受けた定期健康診断の結果通知表

- 特定健康診査の領収書または結果通知表

- 人間ドックやがん検診をはじめとする各種健診(検診)の領収書または結果通知表

上記いずれかの書類は、原本ではなく写しで差し支えないことになっているため、会社員や公務員などの方であれば、1年に1回、勤務先が行う健康診断の結果通知表の写し(コピー)を提出する確定申告書に添付するのが最もわかりやすく簡単でしょう。

確定申告で住宅ローン控除の適用を受けるには?

住宅ローン控除とは、金融機関などから住宅ローンを借入して住宅購入をされた方が、一定の条件を満たし、確定申告など、所定の手続きを行うことで受けられる税金の優遇制度です。

住宅ローン控除は、住宅ローンの借入から最大で10年間に渡って税金の優遇を受けられる制度なのですが、初めて住宅ローン控除の適用を受けるためには、1年目(初年度)のみ確定申告をしなければなりません。

この時、確定申告で住宅ローン控除の適用を受けるために必要な書類は、かなりの種類があるため、確定申告期間前にあらかじめ準備をしておくことが望ましいほか、実際に購入した住宅が新築なのか中古なのか、などによっても必要書類が異なる特徴もあります。

そのため、住宅ローンを借入して住宅購入をされた方で、初めて住宅ローン控除の適用を受ける場合は、以下、確定申告で住宅ローン控除を受ける方法を確認し、必要書類から申請時期も一通り確認されることをおすすめします。

確定申告で住宅ローン控除を受ける方法をご紹介。必要書類から申請時期まで疑問を一気に解決します

確定申告をした還付金は、いつ返ってくる?

確定申告をすることによって、これまで解説を進めてきた各種控除を適用できることにつながりますので、特に、会社員や公務員をはじめとした給与所得者の場合ですと、所得税の還付と翌年度に納める住民税の軽減効果が得られます。

この時、確定申告をすることによって所得税の還付金が、いつ返ってくるのか気になる方も多いと思うのですが、これは、確定申告を行った時期や確定申告を行った方法によって大きく左右されます。

たとえば、確定申告を行う方法には、ネットで行う方法、確定申告書を作成して郵送で行う方法、申告会場に行って確定申告を行う方法など、さまざまな方法があり、これらの方法のうち、少なくとも、ネットを活用したe-Tax(電子申告)で確定申告をする方法が最も早く所得税の還付金が戻ってきます。

なお、所得税の還付金や還付金の計算方法をはじめ、還付金をできるだけ早く返してほしい場合の対応方法などにつきましては、以下、記事で詳しく解説をしておりますので、合わせて読み進めてみるのも良いでしょう。

確定申告をした還付金は、いつ返ってくる?気になる所得税の還付金について徹底解説!

確定申告と青色申告の関係性について

自営業者をはじめ、アパートや土地、貸家などの不動産を貸付することによって収入を得ている個人の方などは、基本的に毎年、確定申告をすることになりますが、青色申告と白色申告について確認しておくことは、とても大切です。

そもそも青色申告とは、不動産所得、事業所得、山林所得のある人が、1月1日から12月31日までの1年間における収入や必要経費を正しく計算し申告することによって得られる税金の優遇制度のことで、白色申告に比べてさまざまな特典を得られる特徴があります。

ただし、青色申告をするためには、税務署に対して一定の手続きが必要であり、たとえば、これまでの確定申告において、白色申告をしてきた方にとってみますと、確定申告の終了期間にあたる3月15日までに提出しなければならない必要書類があります。

青色申告は、白色申告に比べて得られるメリットが圧倒的に大きいため、現在も白色申告で確定申告をしている方をはじめ、すでに事業を始めて税務署への必要書類を提出されていない方などは、以下、記事を読み進めていただきまして、青色申告の手続きを行われることを強くおすすめします。

確定申告をする上で知っておきたい青色申告とは?青色申告者になるための手続きやメリットも合わせて紹介

確定申告まとめ

本記事は、広く多くの方が抱えている確定申告の疑問を解決できるように、総合案内記事として、確定申告の基本から手続き・控除・還付金まで知りたいポイントをまとめて紹介させていただきました。

ご自身にとって必要な詳細情報を、それぞれの記事リンクから読み進めていただきまして、今後の確定申告にお役立ていただけましたら幸いです。

確定申告は、職業を問わず、個人の方が1年間に得た収入(所得)についての税金精算手続きとなりますが、正しく申告することで、納めすぎた税金の還付を受けられる場合がほとんどです。

特に、会社員や公務員が確定申告をする場合は、そのほとんどが還付申告とも呼ばれるほど、本来納めるべき税金が少なくなったことによって所得税の還付が得られるケースが極めて多い傾向にあります。

確定申告をしなければ適用をすることができない所得控除もあり、特に、医療費控除や医療費控除の特例(セルフメディケーション税制)、寄附金控除(ふるさと納税を含みます)は、いま一度、どのような場合に適用できるのか、確認されてみることをおすすめします。