養老保険とは?加入前に知りたいメリット・デメリットをFPが解説!

公開日:2019年9月23日

養老保険とは、保険契約を締結した保険期間(保障期間)に、養老保険の保障対象となる人(被保険者)が死亡した場合は死亡保険金が支払われ、生存していた場合は満期保険金が支払われる生命保険です。

一般に、養老保険は貯蓄機能に優れていると言われることがあるのですが、現代の事情や若年者の皆さんの将来を考慮しますと、はたして養老保険に加入することは得策なのか疑問が残ります。

そこで本記事では、養老保険のメリットやデメリットをはじめとした養老保険の考え方について解説を進めていきます。

目次

養老保険の仕組み

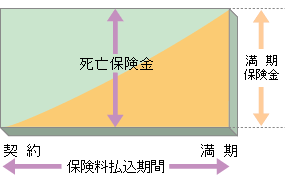

養老保険とは、どのような生命保険なのか冒頭で紹介しましたが、改めて、図を活用して、その仕組みについて触れておきます。

養老保険は、保険契約した時から満期までの保険期間(保障期間)に渡って死亡しても生存しても保険金が受け取れる生命保険であることが分かります。

また、養老保険の契約の仕方によって異なるものの、保険料の払込期間(支払い続ける期間)も契約から満期までになっている点もポイントと言えます。

養老保険に加入するメリットとは

養老保険に加入するメリットは、保険契約の期間中に死亡しても、満期を迎えて生存していたとしても同額の保険金が支払われるところにあります。

養老保険は、死亡保険金または満期保険金のいずれかの保険金が必ず受け取れることになるため、仮に死亡した場合は葬式費用、生存していた場合は老後資金やその他の足しにといった具合に活用できるメリットがあります。

養老保険のデメリットとは

養老保険のデメリットは、保険料が、終身保険や定期保険などといった死亡などが原因で支払われる生命保険に比べて、かなり高額な点が挙げられます。

併せて、養老保険の保障内容を提示された際の保険設計書に記載されている配当金は、あくまでも概算値であるため、将来必ず支払われる金額ではない点もデメリットと言えます。

これ以外に考えられる養老保険のデメリットは次項の通りです。

死亡保障が一生涯ではない

養老保険に加入しますと、養老保険の被保険者が死亡した場合に死亡保険金が支払われることになりますが、満期を迎えることによって満期保険金を受け取り保障が終了します。

そのため養老保険は、終身保険のように死亡保障が一生涯ではないデメリットがあります。

契約の仕方によっては、元本割れする可能性がある

養老保険は、契約の仕方によって元本割れを起こしてしまう可能性があり、将来受け取ることになる満期保険金と総支払保険料の差額がどのくらいになるのかしっかりと確認しておくことが極めて重要です。

仮に、養老保険に加入する前に提案された保険設計書などで、将来の元本割れが起こる場合、加入を見送ったり、加入内容を見直したりする必要があります。

養老保険の差益は課税対象になる

養老保険に加入し、受け取った満期保険金が、これまで支払ってきた総支払保険料よりも多くなった場合、その差益は一時所得として課税対象になります。

総収入金額-収入を得るために支出した金額-特別控除額(最高50万円)=一時所得の金額

たとえば、満期保険金が1,000万円、総支払保険料が900万円だったとしますと、50万円(1,000万円-900万円-50万円)が一時所得の金額となりますが、税法上、50万円の2分の1にあたる25万円が課税対象です。

不要な保障まで抱き合わせになる可能性がある

こちらはすべての養老保険ではありませんが、保険会社が販売している養老保険の中には、死亡保障だけではなく、医療保障など不要な保障まで抱き合わせで付帯されてしまう可能性があります。

そのため養老保険に加入する前は、保険会社間の比較はもちろんですが、どのような保障が付帯されることになるのか、あらかじめしっかりと確認しておくことが大切です。

養老保険への加入は、おすすめできるのか?

養老保険のメリットとデメリットについて紹介しましたが、実際のところ、養老保険に加入することはどうなのか気になる人もおられると思います。

こちらにつきましては、個々によって考え方は異なりますが、筆者個人の見解としては養老保険の加入をおすすめしません。

以下、その理由について、参考程度となりますが紹介していきます。

昔と今で時代が大きく変化しており、生命保険の活用方法や意味合いも変化しているため

養老保険の活用を振り返りますと、一昔前は予定利率や解約返戻金の返礼率が高く、さらに養老保険は、死亡しても生存しても保険金が支払われる大きなメリットがあるため、評判や人気が高かったことは確かです。

しかしながら、平成から令和の時代に入った現在におきましては、掛金が高額で、予定利率や解約返戻金の返礼率が低くなっており、貯蓄機能に優れている強みを活かすことがかなり難しくなっています。

一時払い養老保険の強みも低下

一時払い養老保険とは、たとえば、保険期間(保障期間)が10年の養老保険であれば、10年分の保険料を一括で支払うもので、いわば10年分の保障を一度に買ってしまうイメージです。

一時払い養老保険も当初は、高い予定利率に貯蓄機能の強みもありましたが、現在では掛金が高額で低い予定利率によって強みが見出せず、さらにまとまった多額のお金があるのであれば、もっと効果の高いお金の活用ができる時代になっています。

積立投資を活用した投資制度の充実

現在、つみたてNISAやiDeCo(個人型確定拠出年金)といった、自助努力によって将来の老後資金などを作るための投資制度が充実しており、少なくとも養老保険に加入するよりも、これらの投資制度を活用した方が大きなメリットが得られます。

たとえば、節税効果やお金の流れを表すキャッシュフローといった点におきましても、養老保険よりもこれらの投資制度を活用した方が有利になる場合がほとんどです。

養老保険への加入と投資制度の活用を目的別に比較

前項では、養老保険の加入をおすすめできない理由について、筆者個人の見解を紹介させていただきましたが、ここでは養老保険と投資制度の活用において、加入目的別に簡易に比較したものを2つ紹介しておきます。

なお、比較する上において、養老保険を販売している某保険会社(公平性の観点から保険会社名は公開しません)が、保険料例としてWEBで公開している以下情報を下に考えていきます。

比較の前提条件

- 養老保険に加入契約した年齢は、30歳とし、満期は60歳とします

- 死亡保険金および満期保険金は、1,000万円とします

- 毎月の掛金(保険料)は、男性で30,110円、女性で29,900円とします

- つみたてNISAは、20年間で1,000万円の資産形成をするものとします

- iDeCoは、30歳から60歳まで30年間、資産運用するものとします

- 上記以外の条件は加味しないものとします

将来が心配なので、特別な事情を考えず、普通に1,000万円準備しておきたい

はじめに、将来が心配なので特別な事情を考えず、普通に1,000万円準備しておきたいといった考え方の下、養老保険に加入する場合とつみたてNISAを活用する場合を比較してみます。

| 資産運用の方法 | 養老保険 | つみたてNISA |

|---|---|---|

| 保険期間(運用期間) | 30年間 | 20年間 |

| 1ヶ月あたりの金額 | 男性 30,110円

女性 29,900円 |

30,460円

(ローリスク・ローリターンで資産運用する) なお、つみたてNISAの拠出金額は、金融機関によって拠出金額の単位が異なりますが、ここでは解説の便宜上、細かい金額としております |

| 期間満了までの拠出金額 | 男性 10,839,600円

女性 10,764,000円 |

7,310,400円 |

| 運用における差損益 | 男性 ▲839,600円

女性 ▲764,000円 |

2,689,600円

(10,000,000-7,310,400) |

| ポイント | 満期保険金1,000万円を受け取ったとしても、拠出金額の方が上回っており、損失が発生することになるため、将来の貯蓄をしているとは到底言えない | 運用益は最大で20年間、非課税となるため、20年後に形成された1,000万円は丸々手に入れられる |

1,000万円を準備するのに、養老保険では30年間という期間を要し、つみたてNISAでは20年間という期間を要していることがわかり、10年間の差は大きいことが確認できます。

付け加えて、養老保険は差損益がマイナス、つみたてNISAではプラスとなっており、養老保険の活用がおすすめできない理由が明白であることが分かります。

老後の生活が心配なので、老齢年金にプラスした老後資金1,000万円を準備したい

今度は、老後の生活が心配なので、老齢年金にプラスした老後資金1,000万円を準備したいといった考え方の下、養老保険に加入する場合とiDeCoを活用する場合を比較してみます。

| 資産運用の方法 | 養老保険 | iDeCo |

|---|---|---|

| 保険期間(運用期間) | 30年間 | 30年間 |

| 1ヶ月あたりの金額 | 男性 30,110円

女性 29,900円 |

17,160円

(ローリスク・ローリターンで資産運用する) なお、iDeCoの拠出金額は、1,000円単位となりますが、ここでは解説の便宜上、細かい金額としております |

| 期間満了までに

拠出する金額 |

男性 10,839,600円

女性 10,764,000円 |

6,177,600円 |

| 運用における差損益 | 男性 ▲839,600円

女性 ▲764,000円 |

3,822,400円

(10,000,000-6,177,600) |

| ポイント | 満期保険金1,000万円を受け取ったとしても、拠出金額の方が上回っており、損失が発生することになるため、将来の貯蓄をしているとは到底言えない。加えて、iDeCoに比べて節税効果が小さい(次項の解説を参照) | 運用益は非課税となるため、30年後に形成された1,000万円は丸々手に入れられる可能性がある。ただし、お金の受取方法や退職金の有無によって異なるため注意が必要 |

iDeCoは、年齢が60歳になるまで老後資金を自ら準備するための投資制度であるため、仮に30歳からiDeCoに加入した場合、前提条件にある運用期間はいずれも30年で同じになります。

この時、1,000万円を準備するのに、養老保険は差損益がマイナス、iDeCoではプラスとなっているほか、毎月の掛金が養老保険に比べてiDeCoは少なく済んでいるため、他の必要な部分にお金を充てられることも分かります。

毎年の所得控除額による節税効果にも大きな差が生じる

養老保険に拠出した1年間の生命保険料は生命保険料控除として所得控除の対象となり、iDeCoに拠出した1年間の掛金は、小規模企業共済等掛金控除としてこちらも所得控除の対象となります。

しかしながら、これら2つの所得控除は税法上大きな違いがあり、前提条件を基にした1年間の所得控除額による違いは以下の通りです。

| 資産運用の方法 | 養老保険 | iDeCo |

|---|---|---|

| 1年間の拠出金額 | 男性 361,320円

(30,110×12ヶ月) 女性 358,800円 (29,900×12ヶ月) |

205,920円

(17,160×12ヶ月) iDeCoの拠出金額は、1,000円単位となりますが、ここでは解説の便宜上、細かい金額としております |

| 適用される所得控除 | 生命保険料控除 | 小規模企業共済等掛金控除 |

| 1年間の所得控除額 | 所得税 40,000円

住民税 28,000円 |

所得税 205,920円

住民税 205,920円 |

| ポイント | 1年間に支払った養老保険の保険料は、生命保険料控除(一般用)として所得控除の対象になりますが、年間80,000円を超えて支払った保険料の場合、所得税で40,000円、住民税で28,000円が一律の所得控除額となります | 1年間に支払ったiDeCoの掛金は、小規模企業共済等掛金控除として所得控除の対象になりますが、所得税および住民税の所得控除額は、1年間に支払った掛金の全額が対象となります |

養老保険の保険料とiDeCoの掛金に対する所得控除の取り扱いは全く異なり、iDeCoの掛金として拠出した場合、掛金の全額が所得控除の対象となるため、納めるべき所得税および住民税が大きく軽減される効果が得られます。

同じ時間やお金を活用する場合、養老保険に加入するメリットが見出せない

ここまで、養老保険とつみたてNISAやiDeCoの活用を目的別に比較したものを紹介しましたが、それぞれの比較結果を踏まえますと、同じ時間やお金を活用する場合、養老保険に加入するメリットが残念ながら見出すことができないと筆者は考えます。

筆者が、養老保険に加入することをおすすめできないと申し上げた理由には、先に紹介した比較内容や税法上の取り扱いなど、養老保険の加入者側が不利になる内容が多いからです。

それでも養老保険に加入する場合、比較検討をして判断する

養老保険に加入することをおすすめしない理由について、筆者個人の見解をお伝えさせていただきましたが、それでも養老保険に加入する場合、保険会社間で比較検討することが大切になります。

また、あくまでも参考程度に留めておく必要がありますが、養老保険のランキングを比較検討するための材料として活用してみるのも1つの方法とも言えるでしょう。

養老保険に関するまとめ

養老保険には、保険金を必ず受け取れるメリットがあるものの、加入目的によっては、養老保険に加入するよりも得策なお金の活用方法があることは確かです。

特に投資制度を活用した積立投資におきましては、同じ金額や同じ時間を活用した場合、養老保険よりも得られるメリットが大きくなることも十分考えられます。

そのため、それぞれの効果を比較検討しながら、ご自身にとって効果的なお金の活用方法を探されてみることをおすすめします。

オンライン相談で、保険やお金の悩みもすっきり!

「コロナ騒動を機に改めてお金や将来のことをしっかり考え始めた」という方が少なくないようです!外出が難しい今の時期でも『保険ONLINE』なら、オンライン上で経験豊富なFPに無料相談ができるので、家に居ながら各保険会社のメリット・デメリットの説明や最適なプランの提案を受ける事が出来ます。 契約しなくても無料相談とアンケート回答だけで<A5ランク黒毛和牛>が貰えるのも嬉しいですね。

保険オンライン公式サイトはこちら